※この記事はカードのPR記事ではありません。実際にカードを使った個人の感想と体験談を紹介しているページです!

旅ガエル

旅ガエル

ようこそブログにお越し下さいました。

寝ても覚めてもマイルのことばかり考えている「旅ガエル」(@tabi_frog)です。今日は、

『マリオットボンヴォイ ・アメリカン・エキスプレス・カード』

(旧SPGアメックス)について

独自の視点でバキ~ンと超詳しく解説したいと思います!

「2024年」になってもこのカードの魅力が色褪せる気配はありませんね~♪

この記事だけで「マリオットアメックスカード」の全てを完全理解できるよう、非常~に長い記事(35000文字超)となってます。覚悟してお読みください<(_ _)>

カードの中身は知ってるからカードにお得に入会する情報だけ早く・・・という方はこちらからメールアドレスを入力して送信して下さい。関連する情報を迅速にお届けします(^_^)

必要な知識を全部書いたよ!

旅ガエル

旅ガエル

出るか出るか・・・と言われ続けて約3年が経過した2022年2月、ようやく日本でも「Marriott BONVoY」ブランドを券面に冠したクレジットカードがAMEXから発行されました!

海外では2019年頃から既に発行されていましたが、日本では長らく「SPGアメックス」という名称のまま「旅好き必携カード」として大人気を博していたことはご存じの方も多いはず。

そのカードがいよいよリニューアルされて登場・・・ということなので、期待するなという方が難しい\(^o^)/

2022年2月の大規模リニューアルでは

「プレミアムカード」

「ノーマル(一般)カード」

の2枚が設定されましたが、果たしていずれのカードも「旧SPGカード」のように誰にでもオススメできる旅好き必携の最強カードなのでしょうか?

カエル自身は前身となる「SPGアメックス」を2019年に発行して以降ずっと活用して使い続けているので5年目ユーザーとなりました。

その辺りの実体験も踏まえ、嘘偽り無い情報を綴ります!

それにしても「マリオットボンヴォイアメックス」って長くて言い難くないですか?

「マリオットアメックス」「MBアメックス」・・・・・・どの表現もピンときませんね~w

旅ガエル

旅ガエル

最初にカエル独断と偏見の「★評価」を示しておきます!

ノーマルカードの「★評価」がないのは、評価するに値しないから・・・

その辺りもこの後ジックリ解説しています。

マリオットボンヴォイAMEXカードの歴史

歴史・・・なんて言うと大袈裟ですが(^_^;)

このカードに興味あるなら、昔のことも少しは知っておいた方がよいと思います。

このカードの前身は「SPGアメックス(スターウッドプリファードゲスト・アメリカン・エキスプレス・カード)というクレジットカードでした。

当時、シェラトンホテル、ウェスティンホテルなどを擁する「スターウッド」というホテルグループがあって、そのホテルグループとAMEXが提携して出していたのが「SPGアメックスカード」。

そんな中、2015年末に「マリオット」が「スターウッド」を買収することが発表され、経営がマリオット側に移ったのですが「SPGアメックスカード」は当面そのまま生き残ることに・・・

海外では2019年頃から「マリオットボンヴォイAMEX」に切り替わるも、日本ではその後も長らく「SPGアメックス」という名称のまま「旅好き必携カード」として大人気を博しておりました。

日本でも出るか出るか・・・と言われ続けて約3年が経過した2022年2月、ようやく日本でも「Marriott BONVoY」ブランドを券面に冠したクレジットカードがAMEXから発行されることに、

それが今回紹介する「マリオットボンヴォイAMEX」なのです!

この合併によって「Marriott」が規模で世界第1位のホテルグループになりました。それまでは「Hilton」が首位でした。

Marriott BONVOYアメックスカード2枚のスペック比較

先ずは新カード「2枚」の特典など重要部分を抜き出してざくっと表にまとめます。

|

|

|

| プレミアムカード | ノーマルカード | |

| 年会費 | 49,500円(税込) | 23,100円(税込) |

| 家族カード | 1枚無料 (2枚目から24,750円) |

1枚無料 (2枚目から11,550円) |

| 付帯ステータス | ゴールド (400万決済でプラチナ) |

シルバー (100万決済でゴールド) |

| 決済ポイント | 100円=3P (ホテル利用は6P) |

100円=2P (ホテル利用は4P) |

| 宿泊実績加算 | 年15泊 | 年5泊 |

| 更新時無料宿泊特典 (年間150万円決済が条件) |

1泊50,000P分まで | 1泊35,000P分まで |

| 100米ドルの プロパティクレジット |

あり | あり |

| リターンプロテクション | あり | なし |

| スマートフォンプロテクション | あり | なし |

| キャンセルプロテクション | あり | なし |

| ショッピングプロテクション | あり 年間500万円まで |

あり 年間200万円まで |

| 空港ラウンジ | 国内28、海外1 | 国内28、海外1 |

| 手荷物宅配 帰国時空港→自宅 |

1個無料 (羽田、成田、セントレア、関空) |

1個無料 (成田、セントレア、関空) |

| 高台寺塔頭 圓徳院 客殿 (旧京都ラウンジ)無料利用 |

あり | なし |

| ゴールド・ワインクラブ | あり | なし |

※太字はプレミアムカードがノーマルカードに比べて優れている部分を示しています。

最初の印象は、とにもかくにも

『年会費高ぇ~(T-T)』

もうこれだけでしたねw

特典の内容とか目に入ってこなかったですから・・・

旅ガエル

旅ガエル

プレミアムカード vs 旧SPGカード

また、「旧SPGカード」はそのまま「プレミアムカード」に自動的に切り替わるという扱いになっているので、

この2つのカードについても比較しておきましょう!

|

|

|

| プレミアムカード | 旧SPGカード | |

| 年会費 | 49,500円(税込) | 34,100円(税込) |

| 家族カード | 1枚無料 (2枚目から24,750円) |

17,050円(税込) |

| 付帯ステータス | ゴールド (400万決済でプラチナ) |

ゴールド |

| 決済ポイント | 100円=3P (ホテル利用は6P) |

100円=3P (ホテル利用は6P) |

| 宿泊実績加算 | 年15泊 | 年5泊 |

| 更新時無料宿泊特典 | 1泊50,000P分まで (年間150万円決済必要) |

1泊50,000P分まで |

| 100米ドルの プロパティクレジット |

あり | なし |

| リターンプロテクション | あり | あり |

| スマートフォンプロテクション | あり | なし |

| キャンセルプロテクション | あり | あり |

| ショッピングプロテクション | あり 年間500万円まで |

あり 年間500万円まで |

| 空港ラウンジ | 国内28、海外1 | 国内28、海外1 |

| 手荷物宅配 帰国時空港→自宅 |

1個無料 (羽田、成田、セントレア、関空) |

1個無料 (成田、セントレア、関空) |

| 旅行保険 | 利用付帯のみ | 自動付帯+利用付帯 |

※青字は「旧SPG」に比べて魅力が増した部分。赤字は改悪と思える部分を示しています。

「プレミアムカード」vs「旧SPGカード」で比較すると、ざっくり

- 年会費が約15,000円高くなった

- 無料宿泊特典に年間150万円の決済が必要になった

- 旅行保険の自動付帯がなくなった

というデメリットはあるものの、

その代わりに

- 家族カード1枚無料

- 決済だけでプラチナエリート取得が可能に

- 宿泊実績付与が15泊にUP!(SPG比+10泊)

- 100米ドルプロパティクレジットが使える(繰り返しOK)

- スマートフォンプロテクション追加

- 手荷物宅配が羽田空港もOK(←地味すぎワロタw でも使える!)

という数多くのメリットを享受できるようになった訳です!

「年会費が高くなった」

「無料宿泊特典に決済要件が加わった」

という部分だけがフォーカスされて「改悪だぁ~」と騒いでいる方も多かったようですが、冷静に考えると決してそんなことはありません!

旧SPGカードのように、「持っているだけでお得になる旅好きなら誰にでも強くお勧めできるカード」で無くなったことは確かですが、

よりエッジが効いて尖った存在、

言い換えると、

万人受けするタイプでは無くなったけどコアなファンにとってはより魅力が増したよね!

と断言できるのが「マリオットボンヴォイAMEXプレミアムカード」じゃないかと思います。

旧SPGカードの年会費を高くしてその分特典を増やしたのが今回の「プレミアムカード」。

旧SPGの年会費を安くしてその分特典を減らしたのが「ノーマルカード」。そんな印象ですね。

だだし「ノーマルカード」の魅力は薄い(T-T)

エッジが効いて尖った存在~コアなファンにとってはより魅力が増した!

・・・と書きましたが、それはあくまで「プレミアムカード」のこと。

残念ながらノーマルカードは安いとは言えない年会費を徴収されるにも関わらず、特典の内容も薄くて極めて魅力に乏しいと言わざるを得ません(T-T)

- 少しでも安い年会費でマリオットボンヴォイカードを所有したい

- 100米ドルのプロパティクレジット(繰り返しOK)狙いでカードだけ欲しい

といったイレギュラーな目的が無い限り発行はおすすめできません。

ノーマルカードの年会費がヒルトンAMEXノーマルカードと同じ程度(15,000円+税)だったら、若しくは、決済で得られるポイントがプレミアムカードと同じく「100円=3P」だったら、

特典とのバランスもまぁまぁ悪くないしオススメし得るカードになると思うのでとても残念です(T-T)

旅ガエル

旅ガエル

23,100円(税込)もの年会費を支払うのであれば、他にもっともっと魅力的なカードが沢山存在します!

ホテル特典が目的なら、ヒルトンAMEXカード(特にノーマルカード)も魅力的ですし、

【ヒルトンAMEX超完全解説2025】プレミアム一択?5年目Userの本音/特典/評判~入会キャンペーンまで紹介

【ヒルトンAMEX超完全解説2025】プレミアム一択?5年目Userの本音/特典/評判~入会キャンペーンまで紹介

マイル目的なら素直に「ANAカード」「JALカード」の方が確実にメリットが大きいです。

【ANAカード最強おすすめ2023】ANA陸マイラー向け決済用メインカードは?

【ANAカード最強おすすめ2023】ANA陸マイラー向け決済用メインカードは?

【JAL陸マイラー】マイルが貯まる「JALカード」最強の1枚は?おすすめは意外にも「〇〇カード」だった!

【JAL陸マイラー】マイルが貯まる「JALカード」最強の1枚は?おすすめは意外にも「〇〇カード」だった!

よって、ここから以降のこの記事は「プレミアムカード」に的を絞ってその魅力をお伝えしたいと思います。

なお、この記事の最後に「どうしてノーマルカードをおすすめしないの?」についてより詳しく書いていますので、興味ある方はその部分もぜひ目を通して見て下さいね(^_^)v

「マリオットボンヴォイAMEXプレミアム」持つべき人!

旅ガエル

旅ガエル

特典の内容を総合的に考えると

「マリオットボンヴォイAMEXプレミアムカード」がドンピシャって方はこんな人になるかと思います。

次のいずれかに該当する方には「絶対におすすめ」なので最後までこの記事読み進めて下さい!

このカードのパワーというのか凄さを実感してもらえると思います。

- 年間400万円以上のカード決済が見込める方

- マリオットの「プラチナ」「チタン」「アンバサダー」のステータスを宿泊数で狙っている方(維持したい方)

- 色々な航空会社(ANA・JAL含む)のマイルに交換できるポイントを有効期限の心配をせずに貯めたい方

一方で、どう頑張っても年間決済150万円をクリアできそうにない・・・という方はこの記事はお役に立てないかも・・・(^_^;)

もちろん読んで頂きたいので、記事後半には150万円をクリアするための対応策なんかについても少し言及しています。

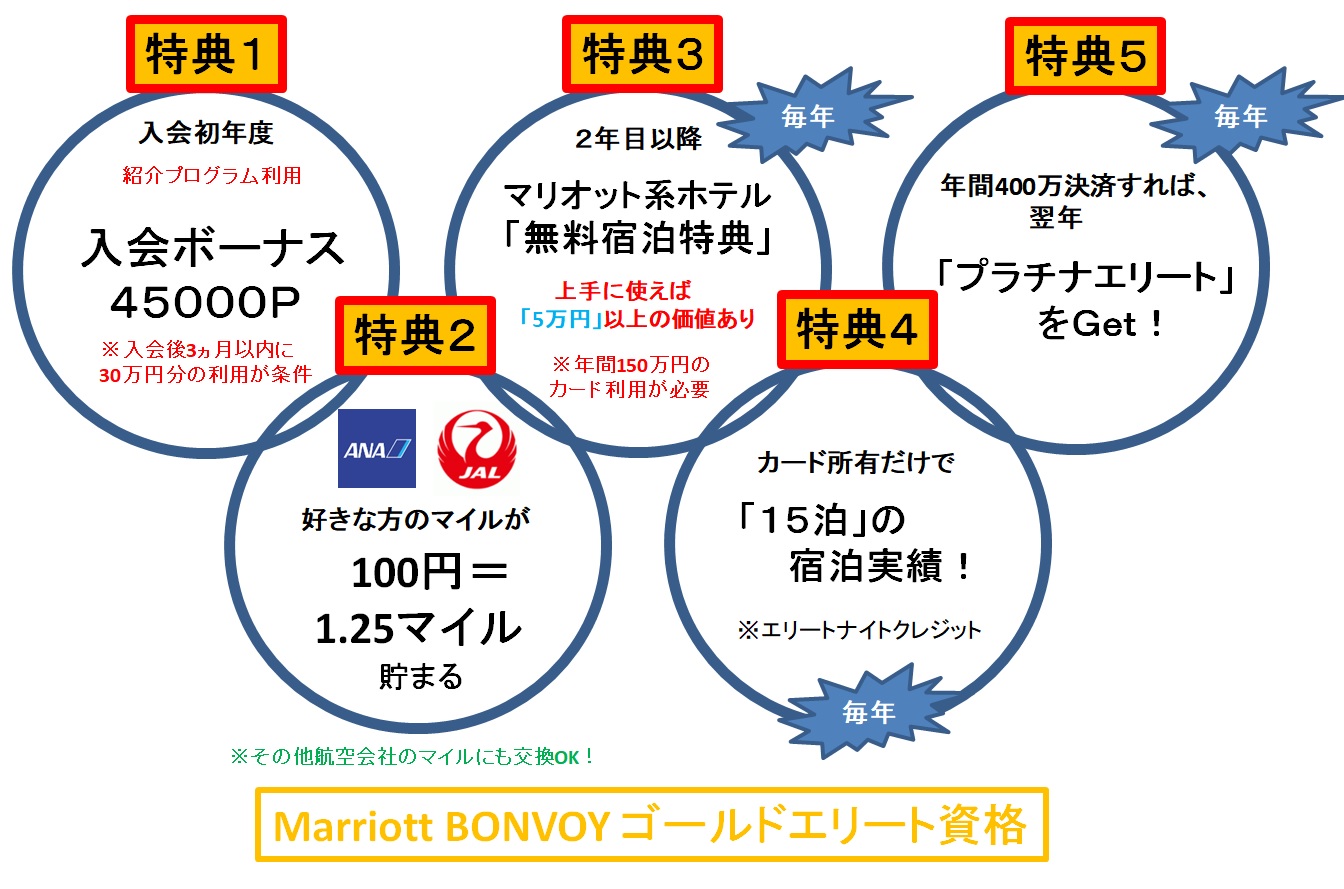

マリオットAMEXプレミアムカード「5大特典」

プレミアムカードの「5大特典」を図に纏めてみました。じゃん

特典1:入会キャンペーンポイント

入会して一番最初に受けられる特典はなんといってもこれ!

「入会キャンペーンポイント」です!

期間限定キャンペーン中なので決済要件のハードルが少しだけ高くなってますが、この入会キャンペーンのポイントは確実にゲットするべき、

入会して3ヵ月以内に30万円分決済するだけでなんと

45,000ポイント

も手放しで頂けるのです\(^o^)/ (※紹介プログラム利用の場合)

旅ガエル

旅ガエル

※ポイント=マリオットポイントのことです(^_^)

この入会ポイントと、必要に応じてもう少しポイントを貯めると、例えば「リッツカールトン大阪」や「ウェスティン都ホテル京都」などの名だたる高級ホテルに2名で無料宿泊するすることだって余裕で可能\(^o^)/

ざっくり現金に換算しても少なくとも4~7万円以上と同等の価値(ホテルによって金額は異なる)として使える訳です。

※利用する日によって必要ポイントは変動します。

一方で、マイル好きの方ならこんな風に考えると分かりやすいかも!

マリオットポイントはマイルにも交換できるのですが(このあと詳しく説明します)、

6万ポイントを纏めてマイルに交換すると航空会社のマイル「25,000マイル」を獲得できます。

この交換レートを前提とすれば、45,000ポイントは「18,750マイル」となります。

1マイル=2円の価値で計算すると約37,500円分。マイル換算で考えた場合でも、カード年会費の「約2/3」程度がこれだけで回収できてしまいます\(^o^)/

入会キャンペーンポイントは入会したとき一度限りですが、このカードに興味があって1年だけでも使ってみたい・・・という方にはとても嬉しい特典ですよね♪

特典2:カード決済で「100円=1.25マイル」

マリオットAMEXプレミアムカード、実は

決済により得られるポイント(マイル)も実は相当ハイレベルなのです!

マリオットホテル系のカードだけに「ホテル特典」の部分が一番目立ってしまいがちですが、

実はこのカードの隠れた一番の魅力ポイントは、

「マリオットポイント→マイル」

の移行システムにあります。

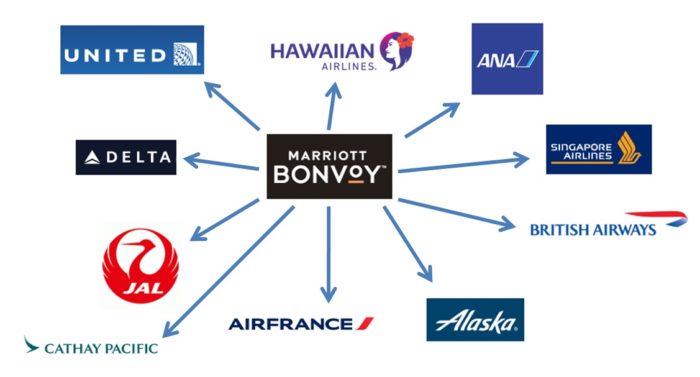

決済によって得られるポイント(マリオットポイント)をマイルに交換することによって、

「100円=1.25マイル」のレートで、しかも

「38社もの好きな航空会社のマイルに交換できる」

なんて離れ業ができるカードは世界中探しても恐らくこのカードだけです。

レート単体で見れば更に上を望めるクレジットカードはありますが(ただしカードの年会費がもっともっと高い)、マイルの移行先がこれ程豊富なクレジットカードは聞いた事がありません。

マイル移行先の中には、「ANA」「JAL」の両方が含まれているので、その時々の事情に合わせて好きな方のマイルに移行したい・・・という離れ業を、このカードは涼しい顔をして難なくやってくれるのです。

普通は、「ANAマイルを貯めるならANAカード」「JALマイルを貯めるならJALカード」というように、複数のカードで決済を調整する必要がありますが、そんな面倒なことを考えることなく、この「マリオットボンヴォイAMEXプレミアムカード」に決済を集中させておけば良いのは非常に効率的かつ楽ちんです!

しかも、一般的な「ANAカード」や「JALカード」は、ショッピングマイルプレミアム等の追加料金を払ってマイル獲得レートをアップさせた状態でも「100円=1マイル」にしかなりませんから、この「マリオットボンヴォイAMEXプレミアムカード」の方が本家カードよりもマイルが貯まるという何とも不思議なパワーも持ち合わせています。

具体的に年間400万円決済を想定すると、本家「ANAカード」「JALカード」では40,000マイルにしかなりませんが、「マリオットボンヴォイAMEXプレミアムカード」であれば理論上50,000マイルを得ることができることに。

「1マイル=2円」の価値と考えるならば、余分に得られる10,000マイル=2万円となるので、この部分だけ取り出しても高額な年会費の相当分がペイできることになります。

これは相当に凄いことですよ!

因みに下の表が、2023年6月時点でのマイル移行先とその交換レート。

殆どの航空会社が、「ポイント:マイル=3:1」の交換レートを使えるので、6万ポイント単位で交換することを前提とすれば「100円=最大1.25マイル」で好きなところに移行できます。

6万ポイントを纏めて交換すると5,000マイルのボーナスが加算されて交換となるため、25,000マイルとなり、実質100円=1.25マイル

ユナイテッド航空の場合は6万P単位の交換ボーナスマイルが10,000マイルとなっているので、6万マリオットポイント=3万UAマイル(交換ボーナス含む)となり、「100円=最大1.5マイル」となります。ユナイテッド航空の利用が多い方は注目すべきポイントとなりますね!

「アメリカン航空AAdvantage 」「アビアンカ航空ライフマイルズ」「デルタ航空スカイマイル」の3つに関しては2022年11月以降、「大韓航空」については2022年12月以降、5,000マイルのボーナス対象外となりました(T-T)

時々、特定の航空会社への交換が10%アップになるといったキャンペーンもあったりします。ここ最近だとJALマイルへの交換が10%アップとなったりしていました。

| 航空会社のマイレージプログラム | ポイント : マイル |

|---|---|

| エーゲ航空 | 3:1 |

| エアリンガスAerClub |

3:1 |

| エアロメヒコ クラブプレミエ | 3:1 |

| エアカナダ アエロプラン | 3:1 |

| エールフランス/KLM フライングブルー | 3:1 |

| ニュージーランド航空Airpoints™ | 200:1 |

| アラスカ航空 Mileage Plan® | 3:1 |

| アメリカン航空 | 3:1 |

| ANAマイレージクラブ | 3:1 |

| アシアナ航空アシアナクラブ | 3:1 |

| アビアンカ航空 LifeMiles | 3:1 |

| ブリティッシュ エアウェイズExecutive Club | 3:1 |

| キャセイパシフィック航空アジア・マイル | 3:1 |

| コパ航空 ConnectMiles | 3:1 |

| デルタスカイマイル | 3:1 |

| エミレーツスカイワーズ | 3:1 |

| エティハド ゲスト | 3:1 |

| フロンティア航空EarlyReturns® | 3:1 |

| 海南航空 | 3:1 |

| ハワイアン航空 HawaiianMiles® | 3:1 |

| Iberia Plus | 3:1 |

| InterMiles |

3:1 |

| 日本航空 (JAL) マイレージバンク | 3:1 |

| 大韓航空スカイパス | 3:1 |

| LATAM航空 LATAMPASS | 3:1 |

| Multiplus Fidelidade LATAM Pass | 3:1 |

| カンタス フリークエントフライヤー | 3:1 |

| カタール航空プリビレッジクラブ | 3:1 |

| サウディア航空 | 3:1 |

| シンガポール航空クリスフライヤー | 3:1 |

| サウスウエスト航空 Rapid Rewards | 3:1 |

| TAPポルトガル航空 Miles&Go | 3:1 |

| タイ国際航空ロイヤルオーキッドプラス | 3:1 |

| ターキッシュエアラインズ Miles&Smiles | 3:1 |

| ユナイテッド航空マイレージプラス | 3:1 (交換ボーナスUP) |

| ヴァージンアトランティック航空Flying Club | 3:1 |

| ヴァージンオーストラリア Velocity Frequent Flyer | 3:1 |

| ブエリングクラブ |

3:1 |

※ごく一部、交換レートが非常に悪い航空会社がありますが、殆ど使わないので無視でよいと思います。

もちろん航空会社のマイルに交換するだけでなく、貯めたポイントでマリオット系ホテルに宿泊もOKです。

特典3:無料宿泊特典

マリオット提携カードならではの素晴らしい特典がこの

『無料宿泊特典』

※50,000Pまで:2名1室

2年目以降「毎年」ですからね\(^o^)/ 一度限りではございません( ̄ー ̄)

ただし入会初年度は付与されないのと、前年1年間(プログラム期間)の間に150万円のカード決済が必要となっています。

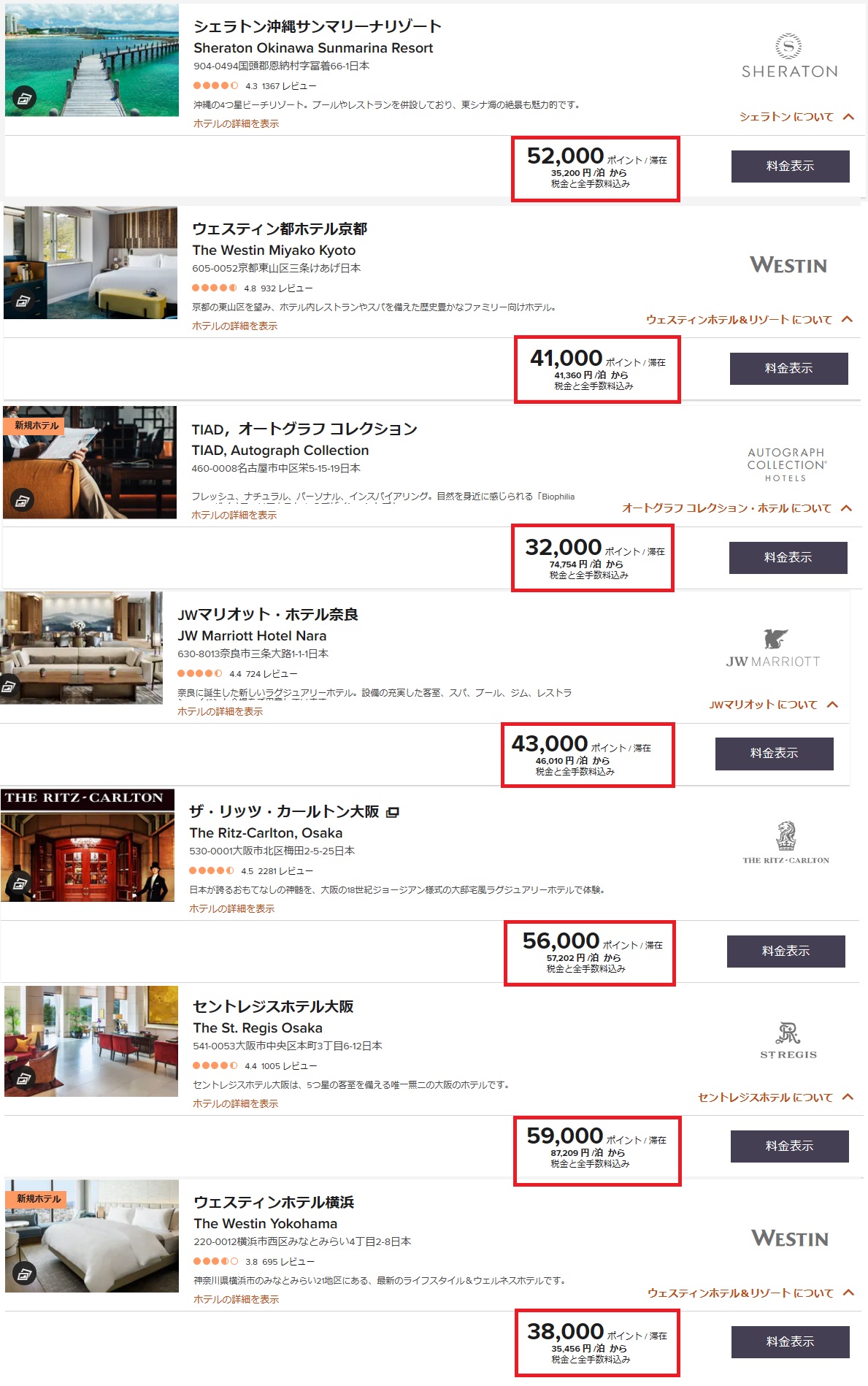

マリオット系ホテルにはポイントで宿泊できる制度が整っていて、シーズンや曜日などによって各ホテルが独自に宿泊に必要なポイントを設定しています。

以前は「1~8に分類されたホテルカテゴリー」に応じて必要ポイントが決められていましたが、今後はこのカテゴリーという考え方は無くなり、宿泊価格に連動して必要ポイントが定まる方式に2022年~2023年にかけて徐々に移行していくこととなりました。

蓋を開けてみて体感的にどうかなぁというところでは、当初予想していたとおり、

『1P=0.7円~0.9円』

程度のレートに収まってきてるなぁと感じています。

即ち、有償宿泊だと35,000円~45,000円程度の支払が必要な日に対して、無料宿泊特典(50,000P)を使って無料で宿泊(2名1室)できるような感じです。

上の数字は従来からあった「ポイントアップグレード宿泊特典」を利用した場合の必要ポイントとも整合しています。

ホテルや時期によっては1P=1円以上で使えるケースもちょくちょく出てくるので、その辺りを狙って上手に使うと「5万円以上」の価値として使う事だって十分に可能です( ̄ー ̄)v

そうそう

この無料宿泊特典について知っておくべき情報2つ

- ポイントを15,000Pまで追加して利用可能(最大65,000P)

- ポイントの「おつり」は出ません

2022年から自己所有のポイントを「15,000P」まで追加して利用することができるようになりました(2021年までは追加できませんでした)。カテゴリー制廃止に伴う措置の1つだと思われますが、これによって無料宿泊特典が非常~に使い易くなりました\(^o^)/

ただし「50,000P」以下のホテルに宿泊しても無料宿泊特典の「おつり」は戻ってきませんのでその点は知っておいて下さい!

ところで

50,000ポイントってかなり凄いホテルに宿泊が可能なのです!

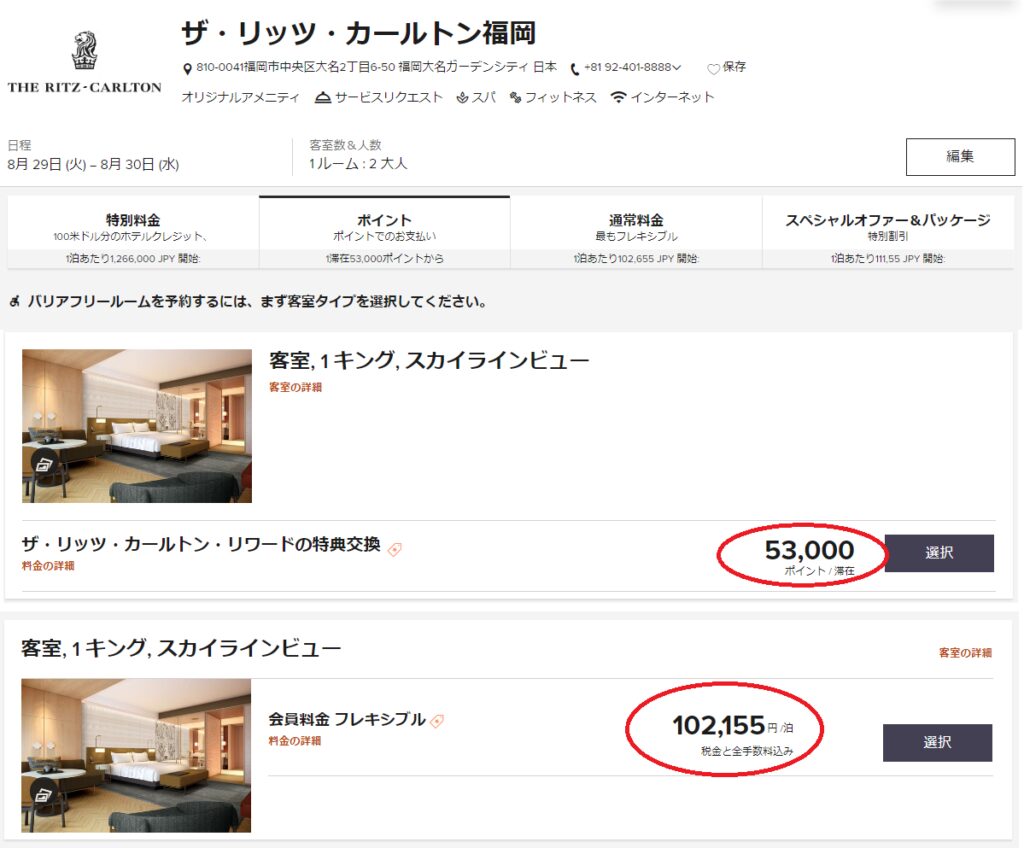

例えば2023年6月に開業の国内最新リッツカールトンブランドのホテルである「リッツカールトン福岡」だって53,000P(3,000P追加)で一泊できてしまいます。

普通に有償で宿泊すると10万超ですからかなりお得です\(^o^)/

その他にも、無料宿泊特典の範囲で宿泊できるホテルは沢山あります。例えば「ウェスティンルスツリゾート」「ウェスティンホテル横浜」「リッツカールトン大阪」「セントレジス大阪」「ウェスティンホテル京都」「紫翠 ラグジュアリーコレクションホテル 奈良」といった超激高級ホテルで使えたりします(日程によって必要ポイントが変動するのでいつでもOKという訳ではありません)。

これらのホテルはどこも一泊4万円~8万円以上しますから(2名)、もうそれだけで年会費のモトがとれてしまいます。

特にコロナが明けてから国内ホテルは価格が高騰しているのでその分ポイント泊の価値が上がっているように感じています。

+15,000Pもできるようになりましたし、

1年に1回、何かの記念日や頑張った自分へのご褒美としてそういった高級ホテルでゆっくり過ごす・・・なんていうのも、非日常を味わうことができて素敵じゃないかと思うわけです。

※リッツカールトン沖縄の写真(公式HPより引用)

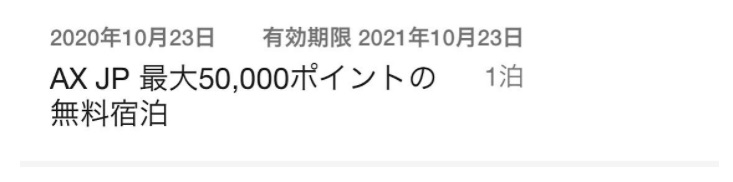

なお、2年目以降の更新特典としての無料宿泊は「更新月から3ヶ月ほど遅れて付与」されます。

例えばカード更新月が「7月」の場合は10月頃に頂ける。アプリにはこんな感じで反映されます。

やっぱりすごく嬉しいですよ\(^o^)/

※特典の期限は付与後「1年間」です

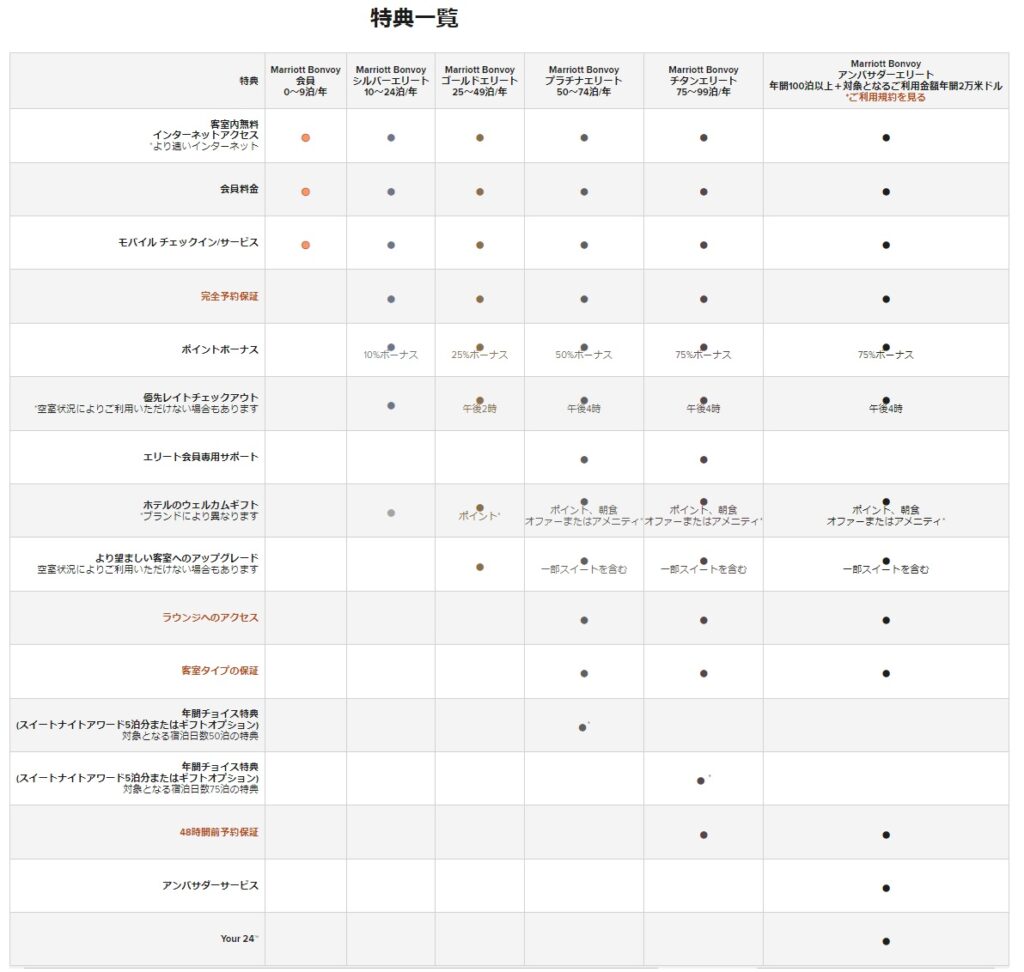

特典4:「15泊」の宿泊実績(エリートナイトクレジット)

前提の知識として、マリオットボンヴォイのエリートステータスについて簡単に説明しておきましょう。

マリオットのエリートステータスは全部で5段階(なしを含めると6段階)。

前年(1月1日~12月31日)の宿泊数(+利用金額)によって、翌年のステータスが決定するというシステム。

ステータスが高くなればなるほどマリオット系ホテル利用時の優遇レベルが上がります⤴

【MarriottBONVOYエリート会員とその達成条件】

| エリート会員の種類 | 達成条件 |

| アンバサダーエリート | 100泊+利用金額23,000USD |

| チタンエリート | 75泊 |

| プラチナエリート | 50泊 |

| ゴールドエリート | 25泊 |

| シルバーエリート | 10泊 |

| なし | ~9泊 |

「マリオットボンヴォイAMEXプレミアムカード」を所有することによって自動的に付帯となるのは「ゴールドエリート」。

上から4番目(若しくは下から2番目)のランクなので、これだけで王様気分になれるほどのものでは決してありません。残念ながら・・・(^_^;)

ただこのゴールドエリート会員資格、本来「1暦年内に25泊」してはじめて取得できる会員資格(他には年会費が13万円+税もするアメックス「プラチナカード」のホルダーならゴールドエリート会員資格が付与される)なので、普通に宿泊を重ねて達成しようと思うと一般人にはなかなかハードルが高いのです!

この「ゴールドエリート会員資格」で得られる特典をザッと挙げると、

- 客室のアップグレード(スイート除く)

- 14時までのレイトチェックアウト(空室状況による)

- 客室内高速インターネット無料

- ホテル決済分について25%のボーナスポイント

- ウェルカムギフト

他にも細かい特典はありますが、実質的に影響してくるのはこのあたり(より詳しくは「公式サイト」をご覧下さい)。

最もインパクトがあるのは「客室アップグレード」であることに異論はないと思います。

・・・が、実際にアップグレードされるか否かは「運」なので、過度に期待しないのが無難。

理由は「ゴールドエリート」の上に、「プラチナエリート」「チタンエリート」「アンバサダーエリート」と更に3つも上級のエリートレベルが設定されており、客室アップグレードの可能性がある会員レベルとしては「ゴールドエリート」が最低ランクなのです(T-T)

より上級エリートの人からアップグレード対象となるのは間違いないので、そういった意味でも期待はどうしても薄くなってしまいますよね。

・・・なので「アップグレードされたらラッキー!」程度に構えておくのが無難でしょう。

より前向きに考えるなら、宿泊する度に「おみくじ」を引くみたいで楽しいじゃないですか。「アップグレードされるかなぁ・・・」とワクワクドキドキしながらチェックインするのって悪くないし単純に面白いと思います(^_^)

地味にありがたいのが「レイトチェックアウト」(14時まで)。

次の予定は夕方だし、特に行きたいところも無いから部屋でゆっくりしていたい・・・なんて時ありますよね?私はかなりの頻度でそういうのあります(ナマケモノ?)。

そういう時に最大14時までチェックアウト時間を延ばせるのはとっても有り難いわけです。

仮にお金を払って2時間チェックアウトを遅らせようとすれば、ホテルにもよるでしょうが、5千円~場合によっては1万円程度請求されてもおかしくないので(だってもともと値段の高いホテルだから)、それを考えるととてもお得ではないかと思いますね。私はホテルのレイトチェックアウトは非常に意味があると思います。

「客室の高速インターネット無料」というのも思っている以上に便利です。最近は無料でWifi使えて当たり前・・・という感じになりつつもありますが、実際ないと困ります。

特に海外ではSIMのデータ量の制限があったりしますし、通信自体の品質が悪い所も未だに少なくないです。そういう時に、高速インターネットが無料利用できれば、現地SIMのデータ容量を気にすることなく思う存分ネット接続できるので快適ですよね。海外でのネット接続は本当に遅くてイライラすることも多いのがまだまだ現状じゃないかと・・・。その点日本はそういった面は本当に快適だといつもそう思います。

ホテル利用時の25%ボーナスポイントも、積み重なってくると大きなインパクトとなりますよね。\(^o^)/

特にマリオット系ホテルに沢山宿泊する人なら、獲得できるポイント数にかなり大きな差が生じます。

「ウェルカムギフト」は、ホテル到着時に、500ポイントまたは1000ポイント(ホテルブランドによる)がもらえるというもの。これだって塵も積もれば・・・ですよね(^_^)

例えばクアラルンプールの「Wホテル」ではこんな素敵な保温ボトルをいただきました♪

プラチナエリート以上になると特典内容が大幅アップ!

【Marriott BONVoYエリート特典一覧表】

ステータスが上がれば上がるほど優遇されるわけですが、かなり大雑把にいうと「プラチナ以上」と「ゴールド以下」で特典の内容が大きく変わります。

要するにプラチナ以上になるとマリオット系ホテルに宿泊した時のメリットが「ぐんっ」とアップします。

主だったところでは、

- 毎日2名までの朝食が無料となる(一部対象外ホテルあり)

- ラウンジの利用が可能となる(ラウンジ設置ホテルのみ)

- 部屋のアップグレート対象にスイートルームが含まれる

大きくはこの3つ。(より詳しくは「公式サイト」をご覧下さい)

旅ガエル

旅ガエル

残念ながら、「マリオットボンヴォイAMEXプレミアムカード」を発行することによって得られるステータスは「ゴールド」。

プラチナエリートを取得するためには、上の表の通り年間50泊も宿泊する必要があるわけです。

チタンエリートなら「75泊」

最上位のアンバサダーエリートになると「100泊+2万3千ドル利用」

ハッキリいって普通に仕事している人には非常~にハードル高いです。

毎週1回の宿泊を休まず1年間続けたとして52泊ですからね~

お金があってもホテルに行ってる時間がないよ・・・という忙しい方も少なくないでしょう。

そういった場合に確実に効いてくるのが、

『15泊の宿泊実績』

なのです!

旧SPGカードの頃は「5泊」しか貰うことが出来なかったので、3倍の15泊分(+10泊分)も戴けるようになりました\(^o^)/

実績だけもらっても・・・とお考えの方もいらっしゃるかもですが、いやいやこれが実際にはかなり有難いのです♪

目標とするエリートステータスを獲得するために、泊まりたくもないホテルに無理やり宿泊したりとか(これを「ホテル修行」と言ったりもする)、傍から見るとおかしなことをやったりする人も意外と多いです。

「魂を置く」・・・なんて言ったりw

旅ガエル

旅ガエル

そういう無駄な「お金」と「時間」を消費しなくて済むという観点から、この「15泊」の宿泊実績はマリオットフリークにとっては決してバカにできないメリットなのです。

極端な人になると『15泊の宿泊実績だけで年会費5万円の意味がある』・・・なんて言ってる人も居るみたいです(私はそこまで意味があるとは思いませんがww)。

このように、上位のエリート資格を狙う場合も、この「マリオットボンヴォイAMEXプレミアムカード」を持っているとかなり優位となるのです(^_^)v

上位のエリートにチャレンジしてみるもの面白いですよね!

特典5:400万円決済だけで「プラチナエリート」に!

「旧SPGカード」→「マリオットボンヴォイAMEXプレミアムカード」へのリニューアルにあたって、

最も大きく変わったのは間違いなくこの

『決済だけでプラチナエリート』

という特典が追加されたところ!

今までは宿泊を重ねる以外に「プラチナエリート」になるという手段は日本国内では存在しませんでした(アメリカなど外国ではありました)。

そういう意味ではかなりインパクトの大きな変更ですよね。

マリオットのエリートステータスに興味はあるしお金もあるけど、仕事が忙しくて泊まりに行ってる時間が無いよ・・・なんて方は意外と多い筈。

そういう方にとっては年間(1月1日~12月31日)400万円の決済だけで「プラチナエリート」を取得できるというのは非常~に魅力的でしょう\(^o^)/

400万円というハードルが高過ぎる?・・・低過ぎる?・・・という議論はありそうですが、ホテル側としてもある程度決済能力のある人(≓ホテルでお金使ってくれそうな人)に利用してもらいたいわけでしょうし、あまりに低く設定するとステータスのばら撒きになってしまいますし、個人的には極めて妥当な金額設定じゃないかと感じています。

Twitterなど見ていると下記のように「400万円決済でプラチナ」を大歓迎している人も少なくないので、Marriottの戦略は「大当たり」だったんじゃないでしょうか!

キター♪───O(≧∇≦)O────♪

4/29 400万達成

4/30 AMEXからメール

5/1 マリオットアプリに反映自分のように、たまにしか泊まらない人間でもプラチナになれる道をくれたマリオットに感謝😭

年会費でステータスを買うような感じ

宿泊数1が眩しすぎる🤣 pic.twitter.com/FtIlfdnJQh

— たびくる(温泉♨️ホテルYouTuber&ポイ活陸マイラー) (@TabicleMiler) May 1, 2022

・・・といったように、

メインとなる「5大特典」としてはこんな感じ!

こうやって1つ1つ細かく見ていくとかなり魅力的だと思いませんか?

プレミアムカードを発行することにより生じる「約5万円もの年会費」が唯一のデメリットですが、そのデメリットが上の「入会キャンペーン」や「無料宿泊特典」だけで判断しても十分に回収できてしまいます。

その上で「年間400万円以上の決済が見込める方」や「マリオット系ホテル大好きでホテルステータスに拘りたい方」にとっては、年会費の値上げを楽勝で補って有り余る程の特典が今回のリニューアルで付与されたと個人的には感じています。

旅ガエル

旅ガエル

「プラチナチャレンジ」なんてものあるよ~♪

本来「50泊」が必要なプラチナエリートに「16泊」でなれてしまうというチャレンジ(通称プラチャレ)!

こういったチャレンジを利用してプラチナになる方法もあったりします。

詳しくはこちらの記事で!

Marriottプラチナチャレンジ2022~2023 ベストシーズン到来!条件~手続、期限など

Marriottプラチナチャレンジ2022~2023 ベストシーズン到来!条件~手続、期限など

結局どのステータスがおすすめ?

マリオットのエリートステータス

上にも書いたように「アンバサダー」「チタン」「プラチナ」「ゴールド」「シルバー」と5段階あるわけですが、

シルバー以外の全てを体験した身として個人的にランキングすると、

- 第1位・・・プラチナ

- 第2位・・・チタン

- 第3位・・・ゴールド

この通り♪

旅ガエル

旅ガエル

エリート特典との関係で最もコスパに優れているのは断然「プラチナ」です。

ただ最近はカード決済だけでプラチナになれたり、15泊の宿泊実績によって宿泊数でもプラチナに届きやすくなったので、プラチナホルダーの絶対数が増加していることは間違いありません。

その影響もあって、部屋のアップグレードに関しては従来ほど期待できないかな・・・というのが正直なところ(週末や繁忙期は特に)。

よって、部屋のアップグレード重視の方なら「チタン」まで頑張るのは悪くないと思います。「プラチナ」と「チタン」では、あくまで私の体験上ですが、アップグレードされる確率も違ったし、アップグレードされる部屋自体にも大きく違いがありました。

最後に「アンバサダー」。当然ながら待遇はピカイチですが、その待遇のために年間23,000ドル以上のお金をマリオットに落とすほどの価値は全くなかったと感じてます。税抜きカウントなので、「1ドル=130円」だと実際には350万円程度以上支払うことに・・・(^_^;)

私自身はコロナ特別対応で、決済金額が14,000ドルまで落ちていたタイミングを利用してアンバサダーになりましたが、そんなところにお金使うならもっと他のところに使いますw(でも体験としては良かったと思ってます)

まぁこの辺りは個人の価値観によって大きく変わりますし、腐るほどお金がある方や、優越感に浸るのが好きな方ならある程度その目的は満たしてくれると思うので否定するつもりは一切ありません♪

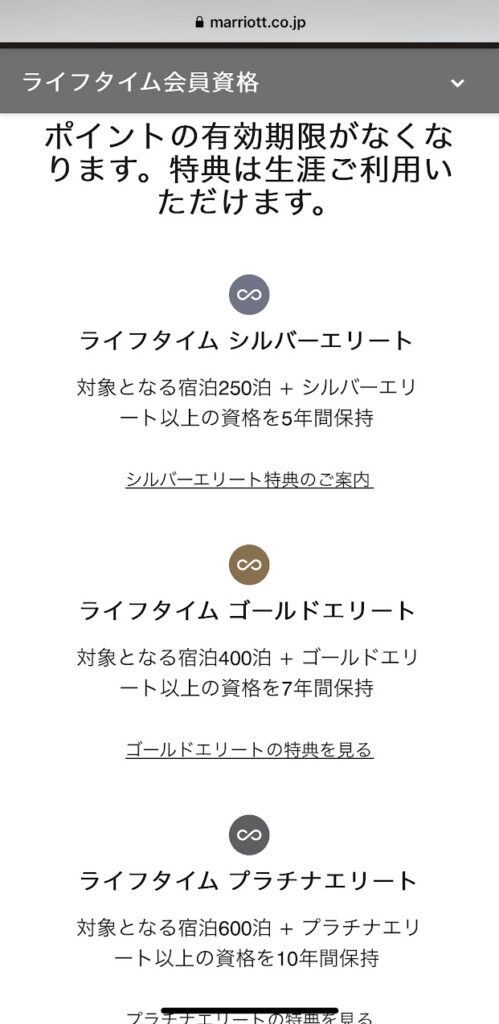

ライフタイム会員資格(生涯エリート)

マリオットヴォンヴォイのステータスにはライフタイム(生涯)に渡って永続するエリートステータスも存在します!

ハードルはかなり高いのですが、若いうちに「ライフタイムプラチナ」に辿り付けると非常~に豊かな人生を過ごせたりするのかも?

「マリオットボンヴォイAMEXプレミアム+400万決済」によってプラチナエリートを10年維持することはできるかもですが、600泊達成はなかなか難しいかもしれませんね~

みなさんも挑戦してみてはいかがですか?

旅ガエル

旅ガエル

決済要件の期間に注意!

このカードには2種類の「決済要件」が特典との関係で登場します。

- プラチナエリート取得のための「年間400万決済要件」

- 無料宿泊特典を得るための「年間150万円決済要件」

1年間という期間は同じですが、基準となる日が異なるのでこの点は注意が必要です。

前者の「400万決済要件」は、暦年でカウントするので1月1日~12月31日の1年間

後者の「150万決済要件」は、カード発行のタイミングによって異なる「プログラム期間」としての1年間でカウントされます。

プログラム期間はAMEXのアプリで簡単に確認できます。

100米ドル分のプロパティクレジット

「旧SPGアメックス」→「マリオットボンヴォイAMEXカード」にリニューアルされたタイミングで新たなカード特典として付与されたのがこの

『100米ドル分プロパティクレジット』

です\(^o^)/

- 「ザ・リッツ・カールトン」または「セントレジス」を2連泊以上で予約すること(国内及び海外)

- マリオット公式サイト(若しくはカスタマーセンター)経由で予約すること

- 対象のプラン(100米ドルのプロパティクレジット付き宿泊プラン)で予約すること

この3つの条件を満たす予約に対して、ホテル内で使える100米ドル分のクレジットが付与されます。

因みに「国内」で使えるホテルを具体的に列挙すると、こちらの7つのホテルが対象です。

| ザ・リッツ・カールトン日光 | ザ・リッツ・カールトン東京 |

| ザ・リッツ・カールトン京都 | ザ・リッツ・カールトン大阪 |

| ザ・リッツ・カールトン福岡 | ザ・リッツ・カールトン沖縄 |

| セントレジスホテル大阪 |

特に回数制限はなく「繰り返し利用OK」なのは凄いですよね\(^o^)/

5回使えば500ドルなので、年会費がそれだけでペイできてしまいます!

「ザ・リッツ・カールトン」や「セントレジス」に宿泊するだけでも優雅ですが、加えて100米ドル分の余裕があるというのはもう最高ですよね!

「対象プラン」も、現時点で見る限り「会員通常料金」と同じ金額で100米ドル分のプロパティクレジット付となっているようなので、リッツカールトンやセントレジスブランドを頻繁に利用する方にとっては、

『かなり使える特典』

として機能してくれるはず\(^o^)/

ただ、次のリッツカールトン大阪の予約画面のスクショのように、100米ドル分のプロパティクレジット付プランの金額は通常料金と同じだけど、もっと良い条件のスペシャルオファーが他にあったりするので、無条件でお得とは言えなさそう・・・

その時々で考えながら使う必要がありそうですね。

その他「スイートなど料金の高い部屋」のみをプロパティクレジット付プランの対象としているホテルも一部あるようです。

「プライオリティパス」が付いてたら万全だったなぁ・・・

残念ながら、世界中の空港ラウンジを便利に使うことができるプライオリティパス(PriorityPass)の付帯はありません・・・(T-T)

旧SPGの頃から強く願望していた「プライオリティパス」の付帯。海外では付帯している事例もあるので今回のリニューアルで・・・と期待していましたが、残念ながら叶わず(T-T)

「ホテルにも強い」「マイルにも強い」このカードなので、できればプライオリティパスが付帯して「空港でも強い」になって欲しかったところです。

もしそうなってたら、今回の年会費アップにも納得で、誰も文句を言わなかったんじゃ無いかと思いますね~♪

AMEXさん、次の特典リニューアルの時は是非とも検討して下さいね!

利用できるラウンジ一覧

PriorityPassの付帯はありませんが、利用できる空港ラウンジもあります。

そこで「マリオットボンヴォイAMEX」を持っていることで利用できるラウンジを一覧にしてみました。

因みに「プレミアムカード」「ノーマルカード」どちらも同じで全く差はありません。

【マリオットボンヴォイAMEXカードで利用できるラウンジ一覧】

| 新千歳空港 | スーパーラウンジ |

| 函館空港 | ビジネスラウンジ「A Spring」 |

| 青森空港 | エアポートラウンジ(有料待合室) |

| 秋田空港 | ROYALSKY LOUNGE |

| 仙台空港 | ビジネスラウンジ East side |

| 羽田空港(第1ターミナル) | POWER LOUNGE CENTRAL POWER LOUNGE SOUTH POWER LOUNGE NORTH |

| 羽田空港(第2ターミナル) | エアポートラウンジ(南) POWER LOUNGE CENTRAL POWER LOUNGE NORTH POWER LOUNGE PREMIUM |

| 羽田空港(第3ターミナル) | Sky Lounge |

| 成田空港(第1ターミナル) | IASS EXECUTIVE LOUNGE 1 |

| 成田空港(第2ターミナル) | IASS EXECUTIVE LOUNGE 2 |

| 新潟空港 | エアリウムラウンジ |

| 富山空港 | ラウンジらいちょう |

| 中部国際空港(セントレア) | プレミアムラウンジ セントレア |

| 小松空港 | スカイラウンジ白山 |

| 伊丹空港 | ラウンジオーサカ |

| 関西国際空港(KIX) | カードメンバーズラウンジ「六甲」 |

| 神戸空港 | ラウンジ神戸 |

| 岡山空港 | ラウンジマスカット |

| 広島空港 | ビジネスラウンジ もみじ |

| 米子空港 | ラウンジDAISEN |

| 山口宇部空港 | ラウンジ「きらら」 |

| 高松空港 | ラウンジ 讃岐 |

| 松山空港 | ビジネスラウンジ |

| 徳島空港 | エアポートラウンジ ヴォルティス |

| 北九州空港 | ラウンジひまわり |

| 福岡空港 | ラウンジTIME/ノース ラウンジTIME/ サウス ラウンジTIMEインターナショナル |

| 長崎空港 | ビジネスラウンジ「アザレア」 |

| 大分空港 | ラウンジくにさき |

| 熊本空港 | ラウンジASO |

| 鹿児島空港 | スカイラウンジ 菜の花 |

| 那覇空港 | ラウンジ華~hana~ |

| ダニエル・K・イノウエ国際空港(旧・ホノルル国際空港) | IASS HAWAII LOUNGE |

以上、

国内28空港+海外1空港(ハワイダニエル・K・イノウエ国際空港)の空港ラウンジ

『合計39ラウンジ』

を利用することが可能となっています(2023年6月時点)。

基本的には「国内空港」だけと思っていれば間違いありません。

・・・が、国内の空港でラウンジが設置されている空港なら殆ど網羅されているので、意外と便利に使えます!

2025年5月31日をもって下記空港のラウンジは対象外となります。

函館空港 青森空港 秋田空港 仙台国際空港 新潟空港 富山空港 小松空港 岡山空港 米子空港 山口宇部空港 高松空港 松山空港 徳島空港 北九州空港 大分空港

基本的に国内線のラウンジなので、ラウンジ内で提供されるのはソフトドリンクのみ(無料)。中には無料でアルコールの提供があるラウンジ(例えば福岡空港のラウンジTIME:「ソフトドリンクフリー」か「ビール1本」を選択する感じ)もありますが少数です。食べ物の提供は基本的にありません(あっても有料のケースが殆ど)。

家族カード単独でも空港ラウンジ利用OKだよ。

旅ガエル

旅ガエル

旅行保険は「そこそこ」といった感じ

旅行保険に関してはしれっと地味に改悪されてしまいました(T-T)

旧SPGカードでは「自動付帯」の部分が残っていましたが、今回のリニューアルによって「利用付帯のみ」になった感じ(補償額には変更なし)。

旅行代金(ツアー代金や航空券、ホテル代、旅行中の公共交通機関への支払いなど)の決済に「マリオットボンヴォイAMEXプレミアムカード」を利用した場合にのみ保険金支払の対象となります。

| 旅行代金をカード決済している場合 | |

| 傷害死亡・後遺障害保険金(海外) | 最高 1 億円 |

| 傷害治療費用保険金(海外) | 最高 300 万円 |

| 疾病治療費用保険金(海外) | 最高 300 万円 |

| 賠償責任保険金(海外) | 最高 4,000 万円 |

| 携行品損害保険金(海外) | 1旅行中最高50万円 |

| 救援者費用保険金(海外) | 保険期間中最高400万円 |

| 乗継遅延、欠航、受託手荷物遅延など | 最高 2万円 |

| 受託手荷物紛失 | 最高4万円 |

利用付帯の部分だけ気をつければ、保険金額の内容としては、これ1枚でOK・・・とは言えないまでも「そこそこ充実」してると言って良いレベルかと思います。

※赤字部分の金額が、実質的には最も重要な金額となります。

「マリオットボンヴォイAMEXプレミアムカード」の発行を検討している方であれば、他にも何枚かクレジットカードを保有されていることと思います。このカード1枚だけ・・・だと保険金額としては少し心許ない感がありますが、既に保有しているカードの保険金額を補填するという意味において非常に有益と言えます(ただし利用付帯のみになったので、カードを持っているだけでは補填になりません)。

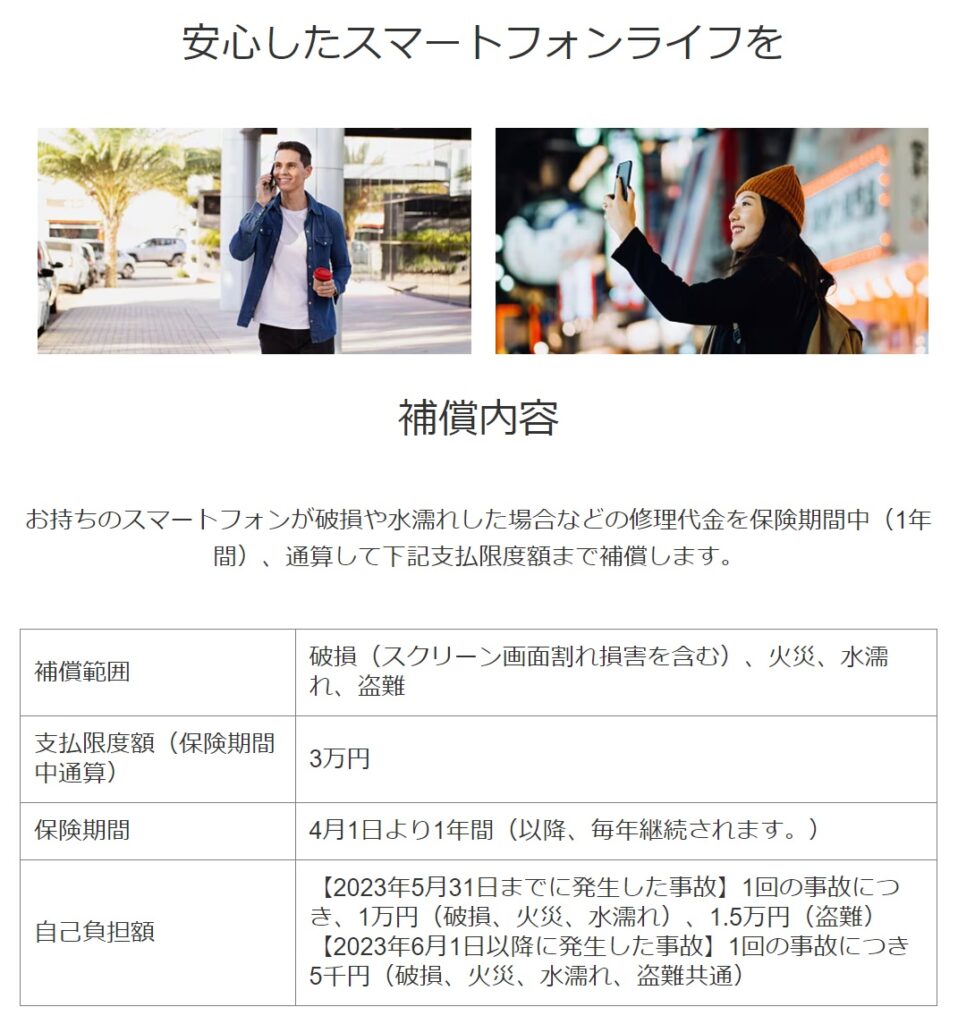

スマートフォンプロテクション

スマホ必須の今の時代に即した?新たな保証が今回のカードリニューアルで加わっています。

スマホが破損等した場合に、年間最大3万円までの補償が受けられるという内容。

こういうのは嬉しいですよね!

でもね、補償を受けるには意外と条件厳しくて、免責金額もあるし、購入して3年以上経過していると対象外です。

更に、上の画像には出てきてないけど、

『事故発生時点で、購入後36ヶ月以内のスマートフォンであること。』

『保険事故発生時点で、スマートフォンの通信料を直近3ヶ月以上連続して、このMarriott Bonvoy アメリカン・エキスプレス・プレミアム・カードで決済されている場合が対象です。』

という注意書きもしれっとされています。

別のカードで通信料を払っていると補償されませんから、ちゃんとカードで支払うようにしましょう!

新たな特典として増えたのはいいけど、実際あまり使えないよね~というのが正直な感想です。

2023年6月1日~購入日より「2年以内」→「3年以内」に変更となって少し使い易くなりました。

その他の特典

・航空便遅延補償

航空便の遅延により臨時に出費した宿泊料金や食事代、また、手荷物の到着遅延や紛失などにより負担した衣類や生活必需品の購入費用が補償されます。

・ショッピング・プロテクション

国内・海外を問わずカードで購入した商品について、破損・盗難などの損害をご購入日から90日間、年間最高500万円まで補償。

・高台寺塔頭 圓徳院 客殿(旧 京都特別観光ラウンジ)の無料利用等(詳しくはこちら)

- 高台寺塔頭 圓徳院 客殿(旧 京都特別観光ラウンジ)を無料で利用

- 圓徳院書院にてお茶のご接待(宇治茶、梅湯、昆布茶、香煎茶など日によって変わります)

- 夏季期間中、冷たい麦茶、冷やし飴をご用意

- 圓徳院の拝観無料

- 高台寺掌美術館の拝観割引

- 高台寺の駐車場が1時間無料

・ゴールド・ワインクラブ(詳しくはこちら)

- 入手困難な希少価値の高いワインをはじめ、季節のおすすめワインもご紹介。お電話で購入できますので、お気軽にお問い合わせください。

- ワインの銘柄に関するご質問、ご予算に応じたワイン選びのご相談も承ります。

「マリオットボンヴォイAMEXプレミアム」レア度とステータス性

「レア度」も「ステータス性」も間違いなく高い部類に入ります。

ホテルやステータス好きの仲間で集まるとみんな持っているので、全然珍しくなくなってきますが、それは極々一部の界隈での話であって、

一般的にはかなりレアカード!

時々マリオットホテルでこのカードを使って支払いをしている人を見かけることは確かにありますが、

普段買い物をしている場面で見かけるケースは殆どありません。

なにせ年会費が「5万円」近くもするわけなので、それだけでかなりフィルタリングされてしまいます。

特にクレジットカードとかに詳しくない人なら、「色が黒いしブラックカード?」と勘違いされる可能性すらありそうです(ただそういう人がブラックカードのことをそもそも知っているか・・・という問題はあると思いますw)。

券面もカッコイイし、ギラギラした感じも皆無だし、デート時の支払いに使うカードとしてもスマートな演出ができる1枚だと思います!

無理やり車にたとえるなら、ベンツでもBMWでもなく「AUDI」

個人的にはそんなイメージをこのカードに抱いています!

年150万円決済が無理なら発行は見送ろう!

2年目以降毎年貰える「無料宿泊特典(50,000Pまで)」ですが、それを得るには毎年(プログラム期間:カード発行日によって異なる)150万円のカード決済が条件となりました。

正直なところ、この「無料宿泊特典」を得ることができない場合、このカードの魅力の大部分を放棄しているのと同じです。

更に、年間150万円以下の決済では「実質100円=1.25マイル」というマイルを効率良く貯めるカードとしての魅力も殆ど発揮させることができません。

これらの点を総合的に考えると、

150万の決済が難しい場合、このカードの発行は見送りましょう!

年会費とられてはい終わり・・・に近い状態になること受け合いですw

プレミアムカードに限らずノーマルカードでも同じですね。

最近は様々なカードで、特典を得る条件として「年間決済額」が求められる傾向が強まってきています。

「あのカードで年間〇〇〇万円」「このカードで年間〇〇〇万円」・・・なんてやってると大変ですよね。自分が最も必要としている特典を厳しく選別しなければならない時代になってきたと感じています(T-T)

旅ガエル

旅ガエル

家族カードの有効利用で決済要件をクリアしよう!

150万円の決済が見込めない場合は発行しない方が・・・と上で書いてますが、

1枚無料で発行できる「家族カード」を上手に活用すれば、決済額を積み上げることがかなり楽になります。

例えば夫婦2人分の決済をこのカードに纏めれば、150万円というハードルは決して高いものでは無いはず。

こういう使い方ができるのは「家族カード1枚無料」の大きなメリットじゃないかと思いますね(^_^)

自宅光熱費や携帯料金などの定期的な支払を纏めた上で家族ぐるみで決済を合算すれば・・・余裕でクリアできそうじゃありませんか?

旧SPGカード時代は、家族カードの発行が1枚目から17,050円もの年会費が必要だったので、家族間で決済を合算するにはハードルが高かったのです。

決済要件クリアの裏ワザ2つ!

マリオットボンヴォイAMEXプレミアムカードには「150万円」「400万円」といった「決済要件」がありました。

普通に利用して目的とする決済要件をクリアできるなら問題ありませんが、

『ちょっと金額届かないよ~!(T-T)』

なんて時だってありますよねw

そういう時に覚えておきたいのが

- Amazonギフト券の購入

- Kyashへのチャージ

この2つ\(^o^)/

こちらの2つは年間の累計決済金額にカウントされるので、決済要件クリアのために利用することが可能です(2023年3月現在)。

Amazonギフト券は説明するまでもありませんよね。有効期限が「10年」と長いので、少し多めに買っておいても十分に使い切ることができると思います。デメリットは当たり前ですが「Amazonでしか使えない」という点。

Amazonあまり使わないし・・・という方は、プリペイド型のクレジットカード「Kyash」へのチャージをマリオットボンヴォイAMEXカードから行うのが便利です。

「Kyash」はVISAカード加盟店及びQuickPay加盟店で利用することができるので、決済要件の足らない分だけマリオットボンヴォイAMEXカードからチャージして、後からジックリ普段の買物などに使えます。

ただし1つだけ注意したいのは、「Kyash」へのチャージ分は、マリオットボンヴォイAMEXを決済した時に得られるポイントが「半分」になってしまう点。この点だけは頭に入れておいて、必要最低限だけチャージするようにしましょう!

Amazonギフト券購入の場合はポイント半減しませんのでご安心を!

家族カードの注意点

1枚目の家族カードは年会費無料となったので、気兼ねなく追加発行できるようになりました\(^o^)/

・・・がしかし、「マリオットホテル系の特典」は家族カードには付与されませんから注意が必要です。

| 本会員 | 家族会員 | |

| 入会キャンペーンポイント(初年度) | 〇 | × |

| ゴールドエリート会員資格 | 〇 | × |

| 無料宿泊特典(2年目以降) | 〇 | × |

| 宿泊実績 | 〇 | × |

| 決済ポイント | 〇 | 〇 (本会員に統合) |

| 各種保険 | 〇 | 〇 |

| 空港ラウンジ | 〇 | 〇 |

このように、家族カードにはマリオットホテル系の特典は一切付与されません。

かなり極端にいうと「決済を1つに纏められる」という機能しかないと思った方がよいですw

カード決済とポイント貯まり方

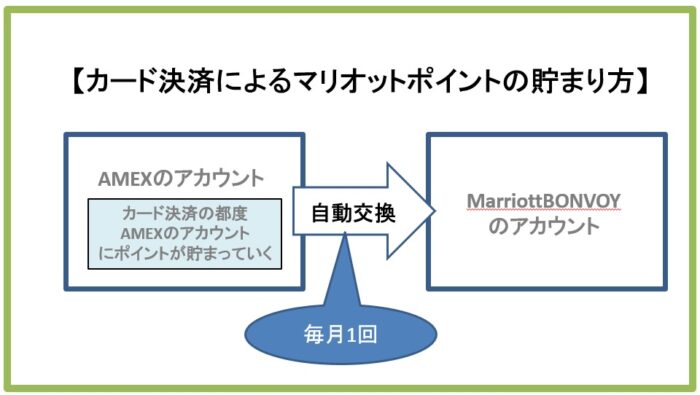

マリオットAMEXカードを決済することによって「マリオットポイント」を貯めることができるわけですが、貯まり方に独特なルールがあるので知識として知っておきましょう。

カード決済する度に、先ずは「AMEXのアカウント」にポイントが蓄積されていき、

その貯まったポイントが毎月1回、15日~20日前後の日程で自動的にマリオットのアカウントに移行されます。

「移行されました!」といった連絡などは一切ないので自分で確認するしかありません。

移行される日付は月によってバラツキがあって一定ではありませんが、ちゃんと移行されるのでご安心を(^_^)

なお、マリオットのアカウントに移行されてはじめてそのポイントを使うことができるようになるので、その点だけは注意が必要です。

旅ガエル

旅ガエル

Marriottポイント「有効期限」と上手な活用法

カードを利用することで貯まるポイントは「Marriottポイント」。

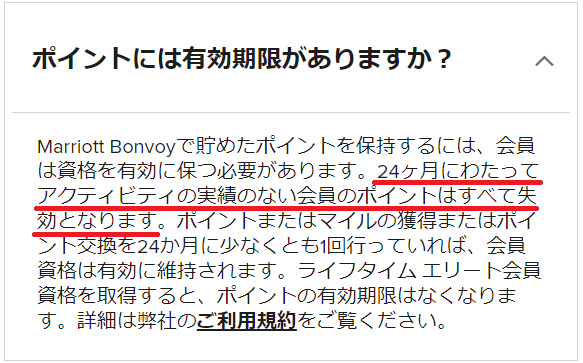

24ヵ月以内に一度でもポイントの増減(ポイントが貯まったり、ポイントを使ったり)があるとそこから更に24ヵ月有効期限が延びるというシステムなので、「実質的には有効期限なし」と言えます。

よって、当面はMarriottポイントとして貯めておき、マイルとして使いたい場面が生じたら好みのマイル(ANAマイルとかJALマイルとか)に交換して使うことができるのです。

それによって、ANAマイルやJALマイルの「3年の有効期限」をそれほど意識することなくジックリ貯めて利用できるというのは本当に使い勝手が良いのです。

しかも「Marriottポイント→マイル」の移行も、経験的には即日~3日程度で完了するので非常にスピーディーなのです!(交換する航空会社や時期によって多少変動する可能性はあります)

マリオットポイントの価値(還元率)

プレミアムカードの場合、「100円=3P」の割合でマリオットポイントが貯まります(マリオットホテルでの利用分については「100円=6P」貯まります)。

これを理由にカード還元率を「3%」とか「6%」と表現しているケースもあるようですが、1P=1円で常に利用できるポイントでもないし、使える場所も限られてくるので、少し過剰な表現ではないかと感じます。

マイルに交換した場合は「6万P」→「25,000マイル」に交換できると上で説明した通りなのでここでは割愛し、貯めたポイントをマリオットホテルの宿泊に使った場合の価値を考えてみます。

使うホテルや時期によって、1Pの価値はかなり変わってきますが、かなり厳し目に見ても「1P=0.5円」程度以上の価値として使えます。

1P=1円以上で使える場面もよくあります。

そこで、年間決済額と得られるポイント数などを簡単にシミュレーションしてみました。

| 年間決済額 | 得られる決済ポイント | 「1P=0.5円」換算値 |

| 100万円 | 30,000P | 15,000円 |

| 200万円 | 60,000P | 30,000円 |

| 300万円 | 90,000P | 45,000円 |

| 400万円 | 120,000P | 60,000円 |

| 500万円 | 150,000P | 75,000円 |

かなり厳し目の「1P=0.5円」というレートで判断しても、年間300万円決済すれば、その決済で得られる9万ポイントを使って、45,000円相当のホテル宿泊が実現できるので、その部分だけをみてもほぼ年会費が回収できます。もちろん、2年目以降は150万円以上決済していれば「無料宿泊特典」も貰えます。

プラチナステータス狙いで400万円決済できる方なら、「決済による12万P(6万円相当)」+「無料宿泊特典」+「プラチナステータス」を年会費49,500円(税込)で実現できるということになりますね!

マリオットポイントの貯め方

ちょっと興味があったので、Twitterでこんなアンケートをとってみました。

【Twitter界隈の方の実態調査!】

今持っているマリオットポイントの主な由来はどこ?🙄

下記4つ以外の方はリプ欄に書いてもOK🙆♂️

ご協力頂けると嬉しいですm(_ _)m#RT拡散希望

— 旅ガエル@Mile Packer (@tabi_frog) July 27, 2020

「旧SPGカード」が現役の頃に行ったアンケートですが、

皆さんがどうやってマリオットポイントを貯めているのか?

その主な手段を問いました。

複数の手段を併用している方も実際は多いと思いますが、やっぱりカード決済でポイントを貯めてる方が圧倒的に多いようです。かなりの数の回答を頂いてるので、それなりに信憑性も高そうです\(^o^)/

仮に毎月20万円決済で6000ポイント。年間72000ポイントですからね!

このアンケート結果からすると、如何にこのカードが決済に向いているカードだということが分かると思います。

マリオット系ホテルのレストラン優待

※2022年末をもってカード特典としてのレストラン優待は終了となりましたが、参考情報として残しておきます。

プレミアムカード保有者は、マリオット系レストランを「15%OFF」で利用できます。

ノーマルカード保有者の場合は、「10%OFF」となります。

従来はエリートレベルに応じた割引となっていましたが、2022年7月1日から、保有するカードの種類に応じて割引に変更となりました。

ホテル内レストランって、元の値段が高かったりしますから、15%OFF特典は意外と大きいです。

もちろんホテルに宿泊していなくても、レストラン利用だけの場合の割引の対象となるので大丈夫。

ホテルでの食事が好きな方であれば、かなりのお得を享受できますね!

割引対象外のレストランもあるので、利用する際は事前に確認するのが望ましいです。基本的にはホテル直営のレストランは割引対象ですが、テナントとして入っているレストランは対象外と考えた方が良いです。

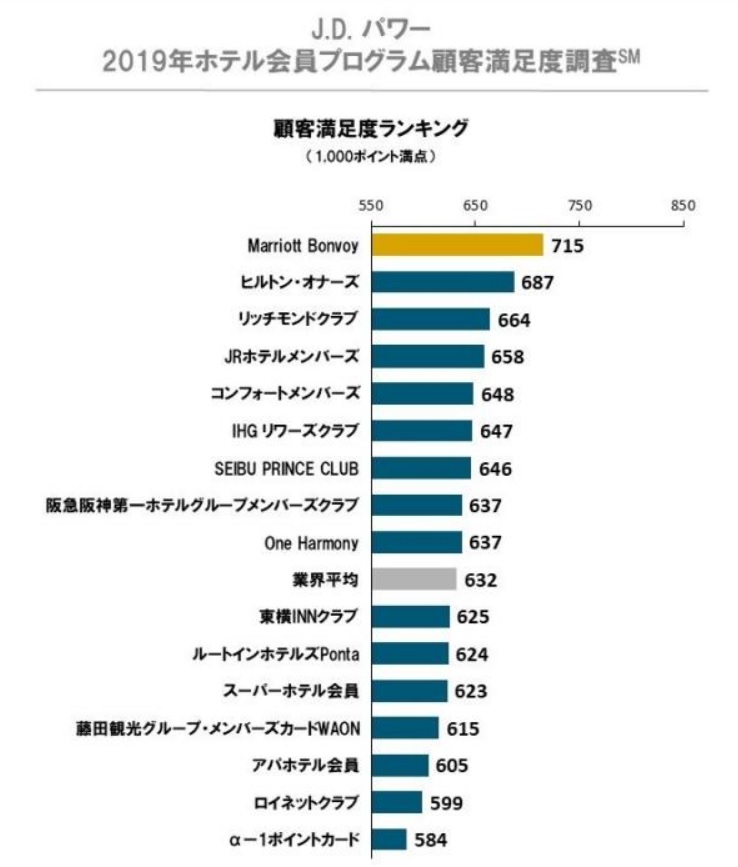

ホテル会員プログラム満足度1位は「マリオットボンヴォイ」

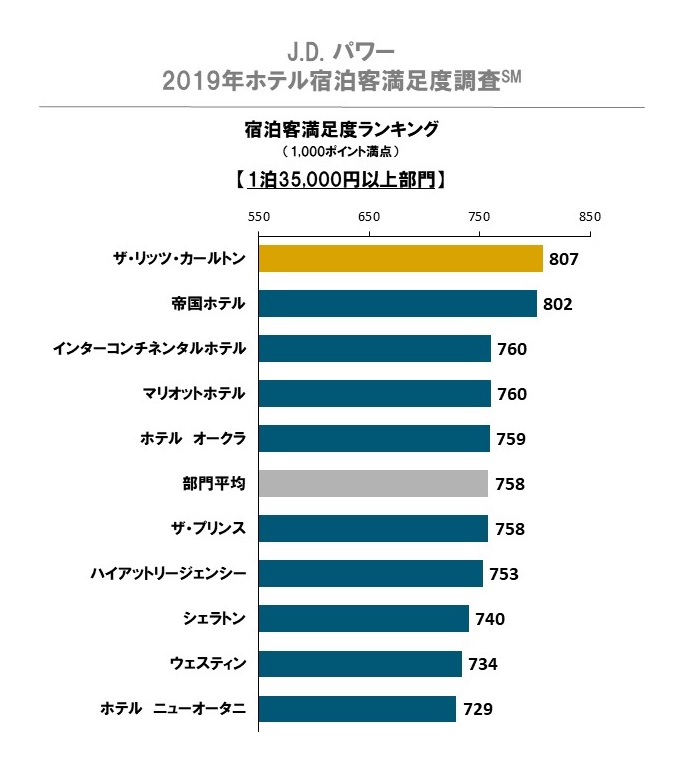

ちょっと古いデータで恐縮なのですが、コロナの影響もあってか、これ以降同様の調査結果が出されていないので未だにこの2019年の結果をお見せするしかないのですが、

「2019 ホテル会員プログラム顧客満足度調査」において「マリオットボンヴォイ」はぶっちぎりの1位を獲得しています(国内での調査です)。

特に貯めたポイントの交換価値が高いと判断されているようです。

実際使ってみると分かりますが、ポイントも貯めやすいし使い易いです。

更に、ホテル自体の満足度においても、1泊35,000円以上の最も高価格帯のカテゴリにおいて、マリオット系ホテルがトップテンの中に4つ(リッツカールトン、マリオットホテル、シェラトン、ウェスティン)も入るという凄まじい威力です。ヒルトン系とかランクインしてないですからね(^_^;)

ただそれだけ人気があるという負の側面として、

- ホテル混雑状況の悪化

- エリートステータス保持者の増加(アップグレード率の低下など)

といった影響も最近は出始めているように感じています。

シェア制度を利用すれば友達にマイルをプレゼントできる!

友達と一緒にマイルで旅行するような場合に、「友達のマイルが少しだけ足りない(T-T)」なんてケースありますよね。

残念ながら「ANAマイル」や「JALマイル」は他人に移行する事はできません。

しかし「マリオットポイント」にはシェア制度があって、年間の移行量制限(10万ポイント)があるものの、ポイントを自由に移行することができます。

マリオットポイントは他人にシェア移行(プレゼント)できる?~その方法まで

マリオットポイントは他人にシェア移行(プレゼント)できる?~その方法まで

その移行した「マリオットポイント」はANAマイルにもJALマイルにも交換可能。

そうです、これら「シェア」と「マイルへの交換」を組み合わせて利用することによって、友達にマイルをプレゼント(移行)することが可能となります\(^o^)/

こんなこともマリオットポイントなら可能なのです( ̄ー ̄)v

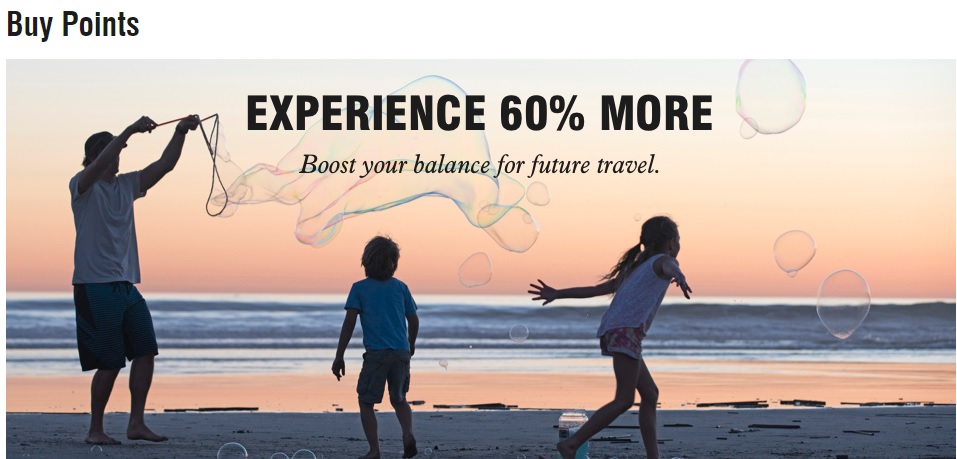

Marriottポイントの購入について

Marriottポイント、購入しようと思えば購入することも可能。注意事項をまとめるとこんな感じ。

- 1暦年に最大合計50,000ポイントまで

- ポイントの購入は1,000ポイント単位

- 価格は1,000ポイントにつき12.50米ドル

- 購入したポイント加算には24~48時間かかる

- いったん購入したポイントの払い戻し不可

- マリオットAMEXカードでポイントを購入すると、購入金額1ドルごとに1ポイントが加算

※Marriottポイントの購入のページはこちら

1ドル=130円とすれば、1,000ポイント=1,625円(1P=1.625円)なので、全然お得に購入できるわけではありません。

「入会キャンペーンで9万〇千ポイント」や「一撃10万ポイント超」のように書いてあるサイトもあるようですが、結局はお金を払ってポイントの購入を進めていたりするので注意して下さい。

ただし、入会キャンペーンの決済条件をクリアするための決済をしたいけど買う物がない・・・といった場合にはそれなりに有効かも知れません(^_^)

購入したポイントは、将来的に無料宿泊特典として使えますからね!

でも私なら入会キャンペーンの決済要件を満たすためなら「Marriottポイント」じゃなくて「Amazonギフト券」を購入しますね!

ときどき期間限定でMarriottpointの購入にボーナス(60%ボーナスとか)が付与されるキャンペーンが実施される事があります。その期間中の購入であれば悪くありません。しかしそれでもポイントの購入がお得か・・・と言われると個人的にはかなり疑問ですね~というのが正直なところです。

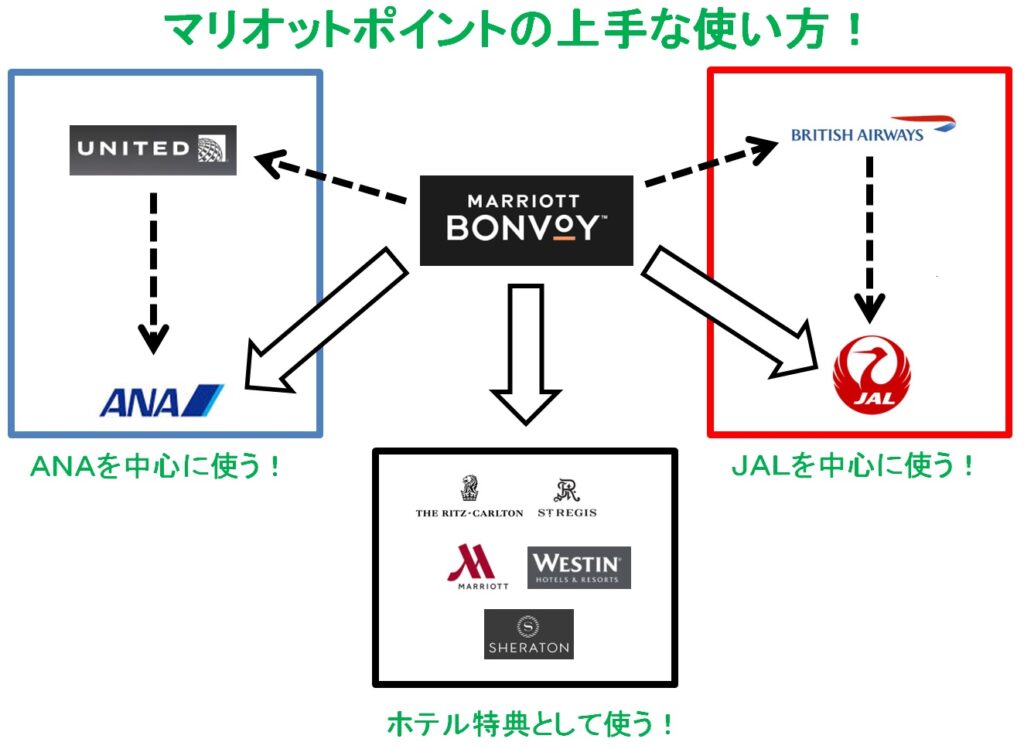

マリオットポイントの上手な使い方

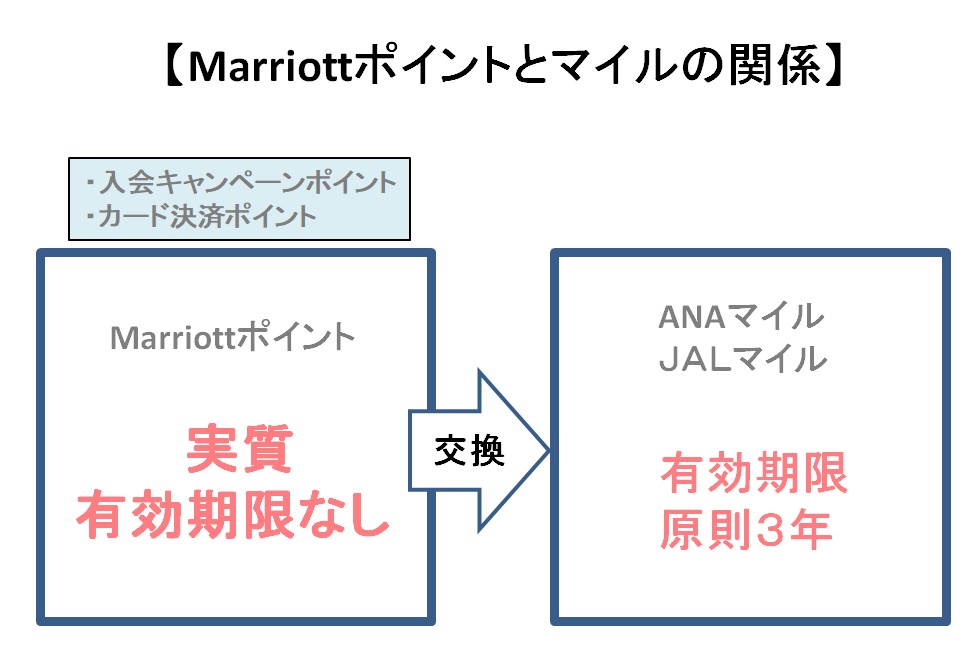

例えば日本在住の陸マイラーの方ならこんな風に使うのが使い勝手抜群じゃないかと思います。

分かりやすいよう図解してみました!

基本は「ホテル特典」としてマリオット系ホテルの宿泊に使うことになります。

その上で、「ANA系」または「JAL系」のどちらかを中心に使うのが効率的ですね。

マリオットポイントは直接ANAマイルやJALマイルに交換して使ってももちろんOK(白い太線の矢印のルート)!

ここから先は少し上級者向けとなりますが、

ANAとユナイテッド航空は同じスターアライアンスというグループ(アライアンス)に属していて、ユナイテッド航空のマイルを使ってANAの飛行機に乗ることができます(しかも本家ANAより少ないマイル数で乗れたりする)。

同様に、

JALとブリティッシュエアウェイズは同じワンワールドというグループ(アライアンス)に属していて、ブリティッシュエアウェイズのマイルをを使ってJALの飛行機に乗ることができます(しかも本家JALより少ないマイル数で乗れたりする)。

上の図で言うと、点線の矢印を辿る使い方です。

このようなアライアンス制度を巧みに利用して、宿泊と飛行機を縦横無尽に使い回せるのが本当に凄いのです😆

もちろんそれ以外の航空会社のマイルとしても使えます。

ユナイテッドマイルを使ったANA特典航空券の利用についてはこちらの記事が参考になります。ブリティッシュエアウェイズのマイルをを使ったJAL特典航空券については記事を書いていませんが、考え方は全く同じです。

「ユナイテッド」のマイルでANAの国内線に乗る!~予約方法まで

「ユナイテッド」のマイルでANAの国内線に乗る!~予約方法まで

プレミアムカードの「入会審査」と「限度額」は?

AmericanExpressCardは、他のクレジットカード会社の審査とは全く判断基準が異なります。

スタートしたばかりの個人事業主や、転職して間もない場合であっても、柔軟に対応してくれるのが特徴。

過去に支払の遅延を連発している・・・といったケースはさすがに難しいと思いますが、そうでなければ「主婦」の方でも発行可能です(その場合ご主人の年収など申告が必要となります)。

私は内部の人間ではないので明確な判断基準までは分かりかねますが、20代前半で年収が300万円に満たない方でも問題なく発行されているケースも多いようです(ただし利用限度額が制限される可能性あり)。

なお、学生さんの場合は(学生起業して事業所得があるようなケースを除き)発行は難しいので、社会人になるまで申込みを待った方がいいと思います。

AMEXの営業担当者に直接確認したところ、

・20歳未満の人

・20歳以上であっても学生で且つ独自収入がない人

・年収が200万円に満たない人

は申込みをしてもそれだけで審査を通過できない可能性が極めて高いですという話でした。参考までに!(家族カードとして発行する場合は除く)

また、私がSPGアメックスカードを新規発行した時点での限度額は、「500万円」となってました。

※マリオットボンヴォイAMEXプレミアムカードも、限度額的にはSPGと同じレベルになってくると思われます。

私の場合、他のAMEXカードも所有していて、ある程度利用実績があることが影響している筈です。私が聞いた範囲では発行時点の限度額は「50万円」「100万円」といったケースが多いように感じています。

ただこれだけの限度額を頂いても、そのメリットを生かせる場面はそう多くはありません(^_^;)

逆に怖いので少し減らしてもらおうかと考えてます。

カード発行前に「マリオットボンヴォイ」の会員になっておこう!

Marriott BONVoYアメックスカードを発行する際には、「マリオットボンヴォイ会員番号」を入力する必要があるので、事前に登録しておきましょう(会員番号を既に持っている方は不要です)!

登録は無料でこちらのサイトから可能です↓

マリオットボンヴォイは航空会社とのステータスマッチなんかもあるよ!

ポイントの交換先として数多くの航空会社のマイルがあったわけですが、

時々航空会社のステータスと「ステータスマッチ」が行われたりもしています。

例えばこれ

マリオットボンヴォイ「ゴールドエリート」以上のステータスを持っていると、シンガポール航空のステータスが無条件で得られるというもの。

プレミアムカードなら発行するだけで「ゴールドエリート」なので、このステータスマッチに参加することもできる訳です\(^o^)/

こういったステータスマッチは不定期に開催されるもので常に行われている訳ではありませんが、多くの航空会社と提携しているマリオットならではの特典といってよいかもしれませんね!

当然私もマッチさせて頂きました♪

旅ガエル

旅ガエル

カード申込みから到着までどれくらい?

これは審査期間が個人によって大きく変わってくるので一概には言えません。

審査には「最大1ヶ月」ほどかかる場合があると公表されています。

私の場合は、「申込み」→「カード到着」まで2週間くらいだったと記憶してます。

早い方だと5日くらいでカードが到着しているようです(Web入会の場合)

大型の入会キャンペーンなどが実施されているようなタイミングは、新規申込数がかなり増えることが予想されるで、もう少し時間がかかるかもですね。

SPGアメックスは発行枚数断トツ「1位」だったけどどうなる?

アメリカンエキスプレスインターナショナルが直接発行するカードには、全部で15種類以上もあります(招待制のカード除く、ビジネスカード含む)。

その中で、発行枚数が断トツ1番人気だったのが実は「旧SPGアメックス」です。

万人にオススメできる程に特典満載のカードだったので、当然と言えば当然の結果なのですが、果たして「マリオットボンヴォイAMEX」にリニューアル後はどうなるでしょうか?

個人的には「ヒルトンAMEXノーマルカード」に1位の座を奪われてしまうんじゃないかと予想してます。

旅ガエル

旅ガエル

因みに2位は「アメックスゴールドカード(プロパーのゴールドカード)」、3位は「プラチナカード」となっているようです。これ「アメックスの中の人」から直接聞いた話です。

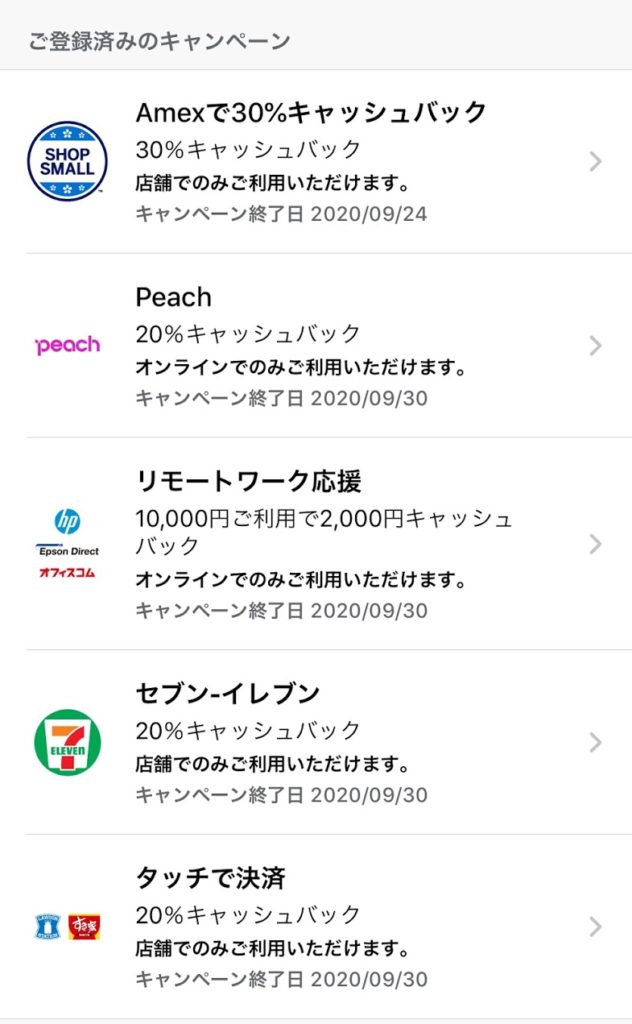

AMEXはキャンペーンが頻繁で上手に使うとお得です!

カードを発行してオンライン登録すると気付きますが、AMEXはかなり頻繁にカードのキャンペーンをやってます。

最近だと

『〇〇で利用すると20%キャッシュバック』

みたいな感じのキャンペーンが多い感じ。

・・・で、このキャンペーンが実はかなり使えます\(^o^)/

ムリして利用しなくても普段から使うようなお店でキャッシュバックを受けることができるのが本当に助かります。

ここ半年くらいで「1万円分」くらいはキャッシュバック受けてるように思います。

そう考えるとこれだけでも相当分の「年会費のモト」がとれちゃいますよね(^_^)

こちらは2020年8月時点でのキャンペーンのアプリ画面です。

AMEXのこの手のキャンペーンはカード毎に登録して受けることができるので、年会費無料の家族カードを発行しておくことにってダブルで特典を受けることができるというメリットがあります。

カードホルダー専用の体験イベントも開催!

これは旧SPGカード時代の話ですが、恐らく今後も同じようなイベントは行われると思うので紹介しておきますと、

去る2019年12月13日、「SPGカードホルダー限定のスペシャルイベント」が開催され、カエルも招待を受けて参加してきました\(^o^)/

場所はウェスティン東京

美味しい食事を頂きながら「旅」のインスピレーションを感じましょう!・・・というイベントです。

食事もワインも、もちろん美味しかったのですが、何というかアメックスがこのカードに力を入れているのを非常に感じることができました。さすが発行枚数「1位」のカードだけのことはありますよね。

ほんと、このカード1枚で人生が豊かになる・・・というか、自分のステージが1ランク上がったような気分にさせてくれますね。

それくらい魅力のあるカードだと思います(^_^)

マリオットボンヴォイAMEXに切り替わって年会費も高くなったし、こういったカードホルダー専用のイベントは益々増えていくんじゃないかと思いますし是非ともそうであってほしいですね!

2022年10月にも同じようなイベントが開催され、カエルはそこでも招待されて楽しませて頂きました~\(^o^)/

AMEX×Marriottリッツカールトン東京ディナーイベント2022に参加してきた\(^o^)/

AMEX×Marriottリッツカールトン東京ディナーイベント2022に参加してきた\(^o^)/

航空会社のステータス修行(JAL修行・ANA修行)する人にも使えるカード!

年会費が必要なことを考慮しても、上で書いたような特典を考えると、少なくとも飛行機修行する年は持っていて損はない・・・というか持っておくべきカード!

特にインター修行する方。

理由は4つ!

(1)入会特典で45000ポイント(マイル換算約1万7千マイル)がもらえる

入会特典で得られるポイントを交換したマイル「約1万7千マイル」だけを考えても、少なくとも3万4千円分以上はマイルとして戻ってくる訳です(1マイル=2円換算)。更に、飛行機修行を考えるとこのマイルを原資としてANAスカイコインやeJALポイントに交換することによって、飛行機修行のための航空券購入にも充てられますよね!

(2)修行時の決済分ポイントを好きな航空会社のマイルに移行できる。

SFCの修行をやった人って、それを達成するとJGCも欲しくなるんですよね、ホントに。

逆のパターンも同じです。私もそうでした(^_^;)

それを考えると、SFC修行時に貯まった決済ポイントを「JALマイル」に移行できれば、JGC修行費用を抑えることが可能です(JALマイルをeJALポイントに交換してJAL航空券の決済に利用できるから)。

これができるのは、38社もの航空会社に自由にポイント移行できるマリオットボンヴォイAMEXカードならではの魅力。

(3)旅行保険を手厚くできる

海外で怪我などすると治療費が高額で・・・という話はよく聞きますし、それは事実。

「マリオットボンヴォイAMEXカード」の旅行保険はそれなりの保険金額が設定されているので、「手持ちカードの保険金額+マリオットボンヴォイAMEXカードの保険金額」にすることでかなり保証が手厚くなります(ただし利用付帯に注意)。

インター修行する年は何度か海外に行くことになるので、旅行保険に都度加入することを考えれば保険の掛け金分(数千円~数万円)の「モト」はとれるはずです。

(4)マリオット系ホテル利用時はアップグレードなども期待できる!

マリオット系ホテルは、どのホテルも「けっこうな金額」なので、海外で利用するホテルを全てマリオット系で・・・となると、宿泊金額だけでもかなりの金額になってしまいますから、この部分は強くお勧めできません。

ただし、安全面など日本より配慮が必要な海外で、マリオットなど「ちゃんとしたホテル」を利用することは身の安全にも繋がりますし、何より快適なことは間違いありません。

全てのホテルを・・・とまでは無理でも、何度か利用してみるのは悪くないと思います。修行自体がより優雅で楽しいものになることは確かでしょう。

その時に、部屋のアップグレードなどされようものなら、もう絶好調気分を味わえることうけあいです(^_^)

マリオットボンヴォイ vs ヒルトンオナーズ

「マリオットボンヴォイアメックス」と同じようなホテル系クレカとしては、同じアメックスから「ヒルトンアメックス」がリリースされています!

両者を比べて見るとそれぞれ一長一短あるので、なかなかどちらが良いともいい難い。

ヒルトン推しの方には当然「ヒルトンAMEX」となりますが、マイルへの交換を視野に入れると「マリオットボンヴォイアメックスプレミアム」の魅力がやはり際立ちますね!

私は両方のプレミアムカードを発行して所有していますが、どちらか1枚しか発行できない・・・となると、やはりマリオットを選ぶだろうと思います。

【ヒルトンAMEX超完全解説2025】プレミアム一択?5年目Userの本音/特典/評判~入会キャンペーンまで紹介

【ヒルトンAMEX超完全解説2025】プレミアム一択?5年目Userの本音/特典/評判~入会キャンペーンまで紹介

カード発行にベストタイミングがあるか?

基本的には「思い立ったが吉日」で、直ぐ発行してしまうのが一番だと思ってます。

理由は、遅くなればなるほどカード特典の恩恵を受けられる期間が短くなるから…単純ですがこれに尽きます。

迷って待っている時間そのものが勿体ないからです。

ただし、カード特典との関係で「この時期は避けた方があとあと心配事が減って無難かも…」というのが1つだけあります。

マリオットAMEXプレミアムカードに関しては、

『10月頃のカード申込はできれば避けましょう!』

というもの。

これはカードの特典である「宿泊実績」との関係で影響が出るのです。

マリオットAMEXカードの宿泊実績(プレミアムカードは15泊、ノーマルカードは5泊)は、カード発行月の約2ヵ月後に付与されるケースが多いのです。

即ち、カードが10月発行の場合は12月に付与されることになります。

マリオットボンヴォイのステータスは、前年(1月1日~12月31日)の間の宿泊数などによって翌年のステータスのランクが決定されるというシステムなのですが、

宿泊実績が12月ギリギリに付与されるのは結構ヒヤヒヤしたりします。何かの手違いで翌年になって付与されたりすると、ステータス獲得の計算が狂ってしまいます(T-T)

旅ガエル

旅ガエル

そういった観点からすると「10月頃」のカード申込はあとあと後悔することになるかも知れません。

特別急ぎでカードを発行したい・・・という希望がないなら、11月後半~12月に入って以降に入会する方が宿泊実績特典の使い勝手はよいのではないかと思います。

どうしてステータスに拘るのアンケート

飛行機とかホテルとか、どうしてみんな「ステータス」を欲しがるのかな?

・・・なんてふと疑問に思ってこんなアンケートとってみました。

アンケートさせてください。

『なぜ飛行機やホテル等のステータスを上げる(上げたい)のですか?』

もっとも近いと思うものを選んでください😊

近いものがない場合はコメントに書いてもらっても構いません。

因みに私は「お得だから」です。#RT拡散希望

— 旅ガエル ✈︎ Mile Packer (@tabi_frog) December 22, 2021

実際はどれか1つというより、複数の要素が絡み合ってるというのが本当だと思いますが、アンケートでは最も近いものをいずれか1つ選択してもらう形としています。

結果、約6割の方が「お得だから」という理由でステータスに拘っているよう。

私自身もそうなので、結果には大いに納得です。

人によって「お得」と判断できる基準は異なるので一律には言えませんが、ステータスも上手に付き合えば十分に元がとれる「ある意味投資」と言ってもよさそうです 。

特にMarriottボンヴォイの「プラチナステータス」に関してはそう言ってもよいんじゃないかと思いますね~♪

どうしてノーマルカードをおすすめしないのか・・・について

ノーマルカードの場合も、年間150万円の決済を行わないと無料宿泊特典が貰えません。

即ち、ノーマルカードの場合でも150万円の決済は事実上必須となります。

仮にプレミアムカードとノーマルカードでそれぞれ150万円を決済した時に得られるメリットを比較してみましょう!

【150万円決済した時に得られるもの】

| プレミアムカード | ノーマルカード | |

| 決済で獲得できるポイント (日常利用) |

45,000ポイント (100円=3P) |

30,000ポイント (100円=2P) |

| 無料宿泊特典 (次回更新時) |

1泊分(50,000Pまで) | 1泊分(35,000Pまで) |

| マリオットステータス | ゴールドエリート | ゴールドエリート |

150万円決済時点で得られるマリオットのエリート資格は「ゴールドエリート」で同じですが、

「決済ポイントとして+15,000P」「無料宿泊特典として+15,000P」の差分を合せると

合計「3万」マリオットポイント分の差

が生じます!

年会費の差額が26,400円ですが、150万決済時に得られる3万ポイントの差や、その他特典の違いを考慮すれば、ノーマルカードを選択するメリットは限りなく薄いと言わざるを得ません。

決済金額が多くなればなるほどこの差は広がるので、更にプレミアムカードの優位性が高まりますよね(^_^)v

画像はカエル作ですw

旅ガエル

旅ガエル

私は解約せずに、今後こんな風に使います!

今回のカードのリニューアル

私にとっては正直なところ「改良」と思える内容だったのでSPGカードは解約せず今後は「プレミアムカード」として保有を続けます。

特に15泊の宿泊実績が私にはインパクトがありました\(^o^)/

今後も当面のあいだ、マリオットの「チタンエリート(75泊必要)」を維持し続けたいと思っていて、それを維持するための「15泊」は非常に有難いのです。

泊まりたくもないホテルに無理やり泊まったりするのはできれば避けたいので、SPG時代に比べて年会費が約1万5千円高くなりますが、それに十分見合った価値があると感じています。

また、150万円の決済要件については、家族カードを発行して妻に渡してクリアを狙う予定。

日々の家庭内の買物などで調度いい感じで金額を積み上げてくれそうなので妻任せにしてキッチリ無料宿泊特典はいただきたいと思います!

【手元に届いた家族カード】

実際に手に取って見ると「マリオットボンヴォイAMEXプレミアムカード」の券面はやっぱりカッコイイです!

旧SPGデザインも好きでしたが、こちらの方が「今どき」な感じがしますね~♪

両学長も関連動画を出してるよ!

カエルがいくら「いいよいいよ!」って書いても信用してもらえないかもですが(^_^;)

資産形成で超有名な「両学長」もこのカードに関する動画をリリースしてますので、有名なインフルエンサーの意見も是非参考にしてみて下さい。

私も動画拝見しましたが、基本的には私が上で書いた内容と殆ど一致していたと感じました。

私は「紹介プログラム」を使ってカードを発行しました!

AMEXといえば、カード入会キャンペーン(カード発行後一定期間内の利用に応じてポイント付与など)で沢山ポイントを得ることができることで有名です。

マリオットボンヴォイAMEXについてももちろん入会キャンペーンがあります\(^o^)/

因みに2023年12月時点で動いている「通常の」入会キャンペーンはこちら

なお、入会キャンペーンの内容は頻繁に変わるので、常に一定ではありません。

こちらの公式サイト(こちら)から、気になるカードを選択すれば現時点の入会キャンペーンの内容は確認できます。

普通の人は上のような公式サイトをから申込むケースが多いと思いますが、私はちょっと別の方法(特別ルート)を使ってカードを発行しました。

理由はご想像にお任せしますが、

その方が断然お得だった

からです\(^o^)/

私が入会したときは、「通常の」入会キャンペーンより

『10000ポイント』

以上たくさんもらえたと記憶してます♪

「特別ルート」なんて書くと怪しい感じがしますが、AMEX自身が行っている制度で、公式サイトにも記載されています。

既存会員から紹介してもらう形で入会する「紹介プログラム」がそれ。

内容が気になる場合は、知り合いなどAMEXを持っている人を探して、聞いてみると良いと思います。

紹介する側にもポイントが付与されるので喜んで紹介してくれるはずです!

私自身は当然ですが知り合いに紹介してもらって「紹介プログラム」を利用してカードを発行しました。

だって損したくないですから・・・

具体的な内容が気になるけど、

周りに紹介しれくれそうな人がいないとか、知り合いにAMEXに申し込むことをバレたくない・・・といった諸々の事情がある方は、私からその辺りの情報をお知らせすることも可能です。

ご希望の方は、下記から申込み下さい!関連情報を直ちに連絡させて頂きます。

なお、ウェブサイトやSNSに「紹介プログラム用URL」を貼り付けたり、紹介プログラムの具体的な内容を公開する行為は禁止事項となっています。そのような場所から申込みするとポイントが付与されない可能性もあります。少し面倒ですが上の手順を踏んで、規約違反にならないかたちで紹介させて下さい(^_^)v

カエルから紹介させて頂いた方には、発行後も「AMEXカードの使い方」や「マイルの貯め方」など、可能な範囲で個別サポートも行ってます。

※申込時に利用したメールアドレスで質問して下さい。

入会キャンペーンの内容は申込み時期によって変動します。申込み時点でのキャンペーン内容をよく比較検討して、自分にあったキャンペーンを選んで下さいね!

入会後〇ヵ月以内に・・・の基準はどこ?

入会キャンペーンでは、「入会後〇ヵ月以内に〇〇万円の利用で・・・」となっているわけですが、

この基準となる日はいつなの?

という疑問が生じるわけです。

答えはカードが承認された「承認日」が基準となるようです。

この承認日は、カードを申し込んでからカードが手元に届くどこかのタイミングになるわけですが、

「カード申込」→「カード承認(承認日)」→「カードが手元に届く」

こればかりは発行後にアメックスに問い合わせしてして確認するしかありません。

電話するとちゃんと教えてくれますので、心配ならカードデスクに電話して確認するのがよいと思います!

既にAMEXカード持っているけど入会キャンペーンの対象になる?

既にAMEXのカード持っている or 持っていたから入会キャンペーン(紹介プログラム含む)の対象にならないんじゃないのか・・・とご心配の方はこちらの記事をジックリお読み下さい(^_^)

きっと明るい未来が待っているんじゃないかと思います!

AMEX(アメックス)の紹介プログラムの謎・・・「当社カード」の範囲って?

AMEX(アメックス)の紹介プログラムの謎・・・「当社カード」の範囲って?

カードは「本人限定郵便」で届きます!

カードに申込んで、審査をパスするとカードが自宅に届くわけですが、

『本人限定郵便』

で届くので注意して下さい。

たとえ家族でも受け取ることができないので、長期出張とか海外旅行の前には申し込まない方が賢明です。

保管期間内に郵便局に受取りに行けないとAMEXに返却されてしまい、その後の対応が色々と面倒になってしまいます。

もちろんその場合でも、AMEXに電話すると再送してもらえます。

おまけ

「マリオットボンヴォイAMEX」について、陸マイラーという視点からメリットを深掘りした記事も別に用意してみました。

共通する内容もありますが、陸マイラーにとっての使いやすさとかメリットに焦点を当てています。

興味ある方はこちらも覗いてみて下さい。

結局陸マイラーにとって「真の最強」クレジットカードってどれ?2023

結局陸マイラーにとって「真の最強」クレジットカードってどれ?2023

また、「旧SPGアメックス」と比較検討したい方はこちらに【SPGアメックス超完全解説】の記事をアーカイブしています。

アーカイブ【SPGアメックス超完全解説】

アーカイブ【SPGアメックス超完全解説】

おまけ2

ポイントサイト「モッピー」や「ハピタス」を使って、マリオットポイントを貯めることもできますよ\(^o^)/

マリオットポイントを貯めたい人にとっては利用しない手はありませんね!

特に「ハピタス」はゴールド会員だと5%のポイントバックもあるのでよりお得です。

最近はこの方法を使ってマリオットポイントを貯める方が急増している感じです♪

マイレージの世界はとっても楽しい!

マイレージ制度、ちょっと複雑ではありますが、一度理解して使いこなせるようになると本当にお得です。

お得な使い方などを見つけるのは、なんだか「法律の抜け道」を探しているようでワクワクしてしまいます(^_^)

私はマイルの魅力にどっぷりとハマってしまいました(^_^;)

旅ガエル

旅ガエル

これからもたくさん貯めて思いっきり使いたいと思っています(^▽^)

【関連記事】

マリオット系ホテルを予約するときはポイントサイト経由しましょうね!

マリオット系ホテルを予約するときはポイントサイト経由しましょうね!

AMEX(アメックス)の紹介プログラムの謎・・・「当社カード」の範囲って?

AMEX(アメックス)の紹介プログラムの謎・・・「当社カード」の範囲って?

【裏ワザ?】初心者向けANAマイルの貯め方・陸マイラーになろう!JAL派の方も!

【裏ワザ?】初心者向けANAマイルの貯め方・陸マイラーになろう!JAL派の方も!

最後までお読み下さりありがとうございました。

by旅ガエル(@tabi_frog)

マイルで旅RUN

マイルで旅RUN